#ОБСУЖДЕНИЕ - Толпа делает рынки сверхдорогими?

Этот топик я делаю с целью пообщаться с вами в комментариях на тему - как пассивные инвестиции влияют на оценку рынков?

Для начала график:

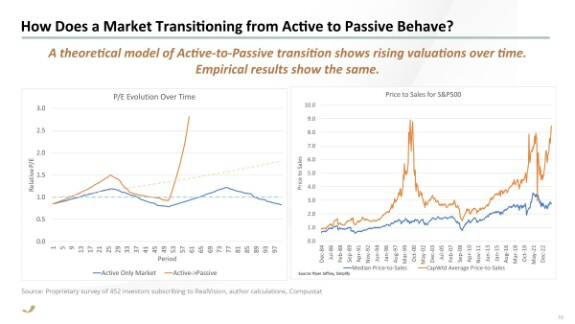

На изображении рассматривается вопрос, "как рынки изменяются при переходе от активного управления к пассивному?"

Идея авторов данного графика видимо состоит в том, что такой переход приводит к росту рыночных мультипликаторов (valuation metrics), таких как Price-to-Earnings (P/E) и Price-to-Sales (P/S).

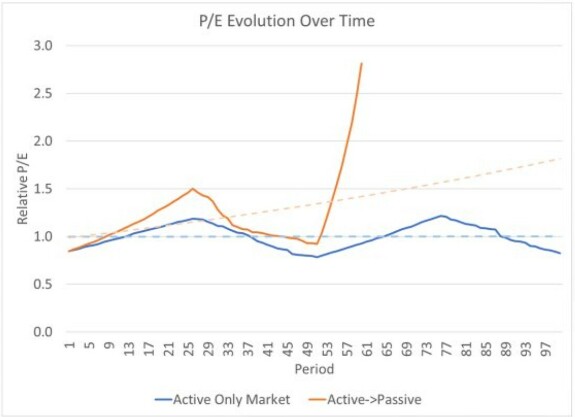

1️⃣ P/E Evolution Over Time

Синяя линия: показывает поведение рыночных P/E при условии, что рынок остаётся "активным", т.е. большинство участников активно выбирают акции.

Оранжевая линия: демонстрирует, как P/E растёт, когда рынок переходит к "пассивному управлению" (популярность индексов и ETF).

Как мы видим, при пассивном инвестировании наблюдается существенное увеличение P/E. Это можно объяснить тем, что пассивные фонды покупают акции не на основе фундаментальной оценки, а механически, что приводит к переоценке некоторых акций.

2️⃣ Price-to-Sales for S&P 500

Этот график показывает историческую динамику P/S для индекса S&P 500.

Оранжевая линия: взвешенная средняя P/S (CapWtd Average Price-to-Sales).

Синяя линия: медианная P/S (Median Price-to-Sales).

Как мы видим, по мере увеличения пассивных инвестиций медианная P/S остаётся относительно стабильной, но взвешенная P/S значительно растёт. Это, вероятно, указывает на то, что капитал концентрируется в нескольких крупных компаниях (например, FAANG), что поднимает их мультипликаторы.

❓ На какие мысли меня это натолкнуло?

Возможно, многие упускают этот момент, что фондовые рынки меняются таким образом, что фундаментальная оценка становится не важным фактором, так как на рынок выходит много "непрофессионалов".

Пассивные инвестиции, как правило, предполагают покупку активов через индексные фонды или ETF (например, фонд SPY, который повторяет динамику индекса S&P 500).

Эти стратегии ориентированы не на оценку отдельных компаний, а на автоматическое распределение капитала в соответствии с рыночной капитализацией.

В итоге компании с высокой рыночной капитализацией получают больше капитала, независимо от их фундаментальной оценки, так как занимают большую долю в индексе. Это создаёт ситуацию, в которой цена акций становится больше зависимой от пассивных потоков, чем от фундаментальных факторов (доходы, прибыль и т.д.).

⚡️ Какие риски это явление несёт?

Разрыв между крупнейшими и более мелкими компаниями увеличивается, что приводит к возрастанию системного риска: если крупные компании начнут снижаться в цене, это окажет сильное влияние на весь рынок.

Также нужно понимать, что активное управление важно для определения "справедливой стоимости" акций. При снижении доли активных участников (анализирующих компании) рынок может стать менее эффективным!

Исследования показывают, что низкая ликвидность в "периферийных" акциях (вне индекса) может сделать их более волатильными. Посмотрите на динамику американских акций за прошедший год - мелкие компании демонстрируют сокрушительное падение:

Если посмотреть результаты всех американских компаний за год, то там также мы увидим негативные результаты по большинству компаний - при этом индексы выросли существенно!

В итоге, пассивные инвестиции могут способствовать созданию рыночных пузырей. Инвесторы, видя рост цен, тупо присоединяются к тренду не обращая внимание на высокую цену активов. И чем быстрее индекс растёт - тем больше инвесторы несут денег "в это казино"...

В качестве примера можно привести периоды 1999 года (пузырь доткомов) и 2021 года (технологический бум). Тогда P/S и P/E достигали экстремальных уровней, создавая пузыри, вызванные не столько реальным ростом бизнеса, сколько массовым притоком капитала в популярные сектора.

Shiller P/E по рынку (скорректированный на инфляцию и сезонность) сейчас примерно 36,5. Катастрофический пик в 1929 году был 32,56... Исторически, 98% времени рынок торгуется ниже этих уровней...

Что может произойти в период кризиса? В случае массовой "распродажи ETF" фонды вынуждены продавать все акции в индексе, независимо от их фундаментальной стоимости. Эта синхронность может привести к ускорению рыночных спадов.

🤔 Выводы для инвесторов

1. Избегайте чрезмерной концентрации капитала в крупнейших акциях или популярных секторах.

2. Даже в эпоху пассивных инвестиций активное управление остаётся важным для выявления недооценённых возможностей и защиты от системных рисков. Покупайте только хорошие компании по разумной цене.

*Не является инвест-рекомендацией

👇👇👇ЖДУ ВАШИ РАССУЖДЕНИЯ В КОММЕНТАРИЯХ👇👇👇

рынки

форум

Dima S

Позволю себе не согласиться с выводами. На основе материала, я пришел к таким выводам:

1. Нет смысла спорить с рынком и думать, что ты умнее рынка.

2. Присоединяйся к тренду, к тому, что растет (садись в попутный поезд) и катись на нем

3. Будь готов быстро "соскочить" когда запахнет жареным, или все начнет падать, т.к. падать, вероятно, будет сильно.

1. Нет смысла спорить с рынком и думать, что ты умнее рынка.

2. Присоединяйся к тренду, к тому, что растет (садись в попутный поезд) и катись на нем

3. Будь готов быстро "соскочить" когда запахнет жареным, или все начнет падать, т.к. падать, вероятно, будет сильно.

Дмитрий Солодин

Dima S, ну такой подход норм - это торговля по тренду. Но речь в статье о пассивных инвесторах - которые тупо покупают по любым ценам вне зависимости от настроения рынка.

Nikolay P

я в Дискорде высказал эту идею, что рынок не рациональный и растет постоянно потому что люди покупают фонды просто пассивно раз в месяц. Но мне там сказали, что инвестиции от людей это капля по сравнению с теми финансами, которыми рынок двигают активные больший игроки

Alexander Smirnov

Через 30 лет, когда население постареет, а количество молодых уменьшится, это приведет к обратному эффекту, так как net выводы из фондов будут больше их притока.

The Insider010

У меня в топ холдингах оказались амазон, мета и гугл и что с этим делать? Позиции которые начинались как 2-3% уже некоторые больше 10% от портфеля.

Дмитрий Солодин

The Insider, написал вам даже шпаргалочку - как это делать )

Evgeny Key

с п.2 в выводе согласен 🙂 два вопроса (может риторических): 1 как быть уверенным в том, что текущие признаки «хорошести» точно реализуются во что-то в будущем? 2 как снизить риски влияния толпы на результаты сток пикинга? 🤣 - за ответы, конечно, многие бы отдали серьезный процент. в бизнес среде активно обсуждается так называемый resilience of business. думается мне, что те же принципы стоит применять и в быстро меняющейся инвестиционной среде.