#GLD - Сложилась уникальная возможность!

На опционном рынке GLD (это физический фонд золота) сложилась почти арбитражная ситуация, которой лично я поспешил воспользоваться.

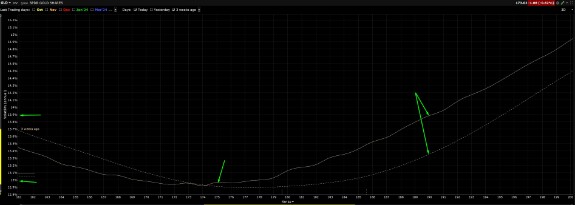

Итак, рассказываю. Золото продолжает падать в рамках моей разметки - тут ничего особенного. Возможно даже ещё какое то время попадает, а может и закончится падение в любой момент. Цена, с моей точки зрения - в волне-С зигзага:

И я начал смотреть на ухмылку волатильности в дальних сериях GLD, в надежде найти интересные искажения - и таки нашёл! Центральная точка ухмылки на июньской серии 2024 года почти не изменилась, а вот правая часть существенно поднялась, что указывает на мнение рынка о возможном росте золота - поэтому стоимость риска на данном конце растёт:

Такая комбинация - большая удача для опционного трейдера! Ведь можно застраховать длинную позицию дешёвыми путами, а эти расходы покрыть за счёт продажи колов на подорожавшей стороне ухмылки - что я, естественно, и сделал!

Кто-то спросит - ну и что тут примечательного? А я отвечу:

Я ПОЛУЧАЮ ВОЗМОЖНОСТЬ ЗАРАБОТАТЬ ОКОЛО 30000$, ПРИ ЭТОМ МОЙ РИСК НА ЭКСПИРАЦИЮ РАВЕН НУЛЮ!

Я ПОЛУЧАЮ ВОЗМОЖНОСТЬ ЗАРАБОТАТЬ ОКОЛО 30000$, ПРИ ЭТОМ МОЙ РИСК НА ЭКСПИРАЦИЮ РАВЕН НУЛЮ!

Примерно с марта 2024 года мне будет доступен прибыльный профиль в любой точке нахождения цены!

КАК ТАК ТО - ГДЕ ПОДВОХ?

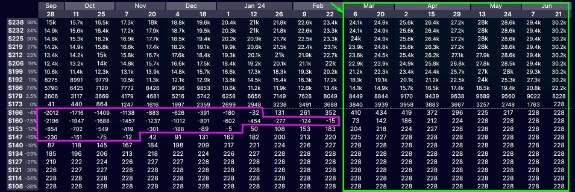

Нужно упомянуть всё таки о безрисковой ставке: гарантийное обеспечение под эту позицию можно было бы разместить в краткосрочных облигациях. Какое оно? Давайте посмотрим:

Т.е., чтоб открыть позицию, нужно иметь на счету 170000$. Но, чтобы её поддерживать, требуется 35000$ - мне кажется справедливо делать расчёты именно по этому параметру.

Позиция рассчитана на 9 месяцев. Если я помещаю 35000$ в краткосрочные облигации, то моя доходность составит примерно 1500$.

Получается, я обменял гарантированную прибыль в 1500$ на возможность заработать 30000$, ну или ничего не получить. Это хорошая сделка? Я считаю, что да...

Почему я считаю не по уровню 170000$? Да потому, что после открытия сделки - эти деньги также можно отправить под безрисковую ставку, разве не так?

Каждый сам для себя решит - идти на такую сделку, ну или сидеть в краткосрочных облигациях как Баффетт и ничего не делать, пока ставка не упадёт...

*Не является инвест-рекомендацией

Получается, я обменял гарантированную прибыль в 1500$ на возможность заработать 30000$, ну или ничего не получить. Это хорошая сделка? Я считаю, что да...

Почему я считаю не по уровню 170000$? Да потому, что после открытия сделки - эти деньги также можно отправить под безрисковую ставку, разве не так?

Каждый сам для себя решит - идти на такую сделку, ну или сидеть в краткосрочных облигациях как Баффетт и ничего не делать, пока ставка не упадёт...

*Не является инвест-рекомендацией

gld

gold

investorplus

товары

Aleksandr Baglay

Дмитрий, получается на каждые 100 GLD надо купить один пут 175 21 июня 2024 и продать один 190 колл 21 июня 2024, в таком соотношении, верно понял?

Alexander Didenko

Очень интересно. А для резидентов Андорры ПДВ доступен для покупки в IBKR? Для европейских резидентов не дают поккупать. синтетика дорого получается. Если на центральном страйке строить 5,6 доллара премия получается

Дмитрий Солодин

Alexander Didenko, ищите аналоги - но не факт что там будет такая ухмылка - проверяйте

Егор Попов

на картинке не очень понятно, Дима имел ввиду

1. купить сток по 173 (условно)

2. купить 173-е путы (страхуем сток от падения)

3. продать 18Х коллы по стоимости примерно как стоят путы

Тогда при падении стока - мы застрахованы. При росте стока - наша прибыль ограничена высотой проданного колла. Тема хорошая, но не забывайте, что за GLD нужно будет заплатить кэшем в полном объеме (если он есть). А если зайдете в плечо - за пользование заемными долларами ИБ сейчас берет кругленькую сумму...

1. купить сток по 173 (условно)

2. купить 173-е путы (страхуем сток от падения)

3. продать 18Х коллы по стоимости примерно как стоят путы

Тогда при падении стока - мы застрахованы. При росте стока - наша прибыль ограничена высотой проданного колла. Тема хорошая, но не забывайте, что за GLD нужно будет заплатить кэшем в полном объеме (если он есть). А если зайдете в плечо - за пользование заемными долларами ИБ сейчас берет кругленькую сумму...

Alexander Didenko

то есть это получается возможность продать через синтетику и одновременно купить базовый актив. Безрисково заработать 5,6 доллара... Так получается?

Дмитрий Солодин

Alexander Didenko, там учитывайте ещё ГО - это блокировка кеша, на который нонче 5% платят - так что это не совсем бесплатно

Alexander DidenkoReplying to Дмитрий Солодин

Дмитрий Солодин, да, не учел этот момент. 5,6 доллара на вложенные 173 это 2,9 процента за 267 дней. а если просто кэш то это 5 процентов годовых. Нет смысловой нагрузки в операции

Fitkom

Дмитрий, спасибо за пример уникальный ситуации, правильно я понимаю, что для реализации этой стратегии вы инвестировали порядка 350К?

Alexander Didenko

А если продать чуть больше коллов чтобы приподнять хвост конструкции над нулем? И вместо безубытка получить какой то плюс. Хотя бы в виде тех же 5 процентов годовых. И если цена пойдет но поуправлять позицией. Но тогда получим риск по волатильности.

Steven Aldridge

А можем завтра разобрать это сделку досконально в гроге? Именно смысловую составляющую. Минут 7 уделить

Андрей Л

Эта ситуация даёт примерно 11-12% годовых в долларе с вероятностью чуть больше 20%. С вероятностью 45% прибыль будет меньше и с вероятностью 55% её вовсе не будет. Это ведь не так уж и значительно отличается от покупки годовой облигации. 12% конечно больше чем 5-6, но вероятность..

Show more replies

Андрей ЛReplying to Дмитрий Солодин

Дмитрий Солодин, Согласен, вероятности взял из опшнстрата. Но суть не сильно меняется. Интересная ситуация, но на капитал, который я бы выделил на эту сделку, я лучше куплю краткосрочных корпоративных бондов + SGOV либо CMR. Если бы GLD хотя бы купон платили как селигдарские облиги :D ))

Дмитрий СолодинReplying to Андрей Л

Андрей Л, согласен - каждый сам выбирает = синицу в руках или ворону в небе ))

Андрей Л

Вообще я так подумал, люди возможно не осознали ещё что ставки реально выросли. А это значит что всё надо бенчмаркить не относительно 0.1%, а относительно 5%. Если держать кэш, то это просто терять 5% в год. Поэтому из любой позиции можно вычитать эти 5%. 12% годовых = 7% годовых сверх безрисковых бондов. А 0% — это минус 5% лосс. И вот теперь получается при риске 5%, доход 7% (пусть даже с вероятностью 50-60%). Оно того стоит?

Дмитрий Солодин

Андрей Л, альтернатива - это 5%, которая сегодня по сути является нулём, так как инфляция примерно такая же ))

Evgeny

Дмитрий, скажите, пожалуйста, какая программа строит такие графики, как у Вас на 3-й картинке в статье (где изображен coverred call 190 и protective put 175)? Спасибо.