Сравниваем девелоперов: полный анализ ПИК, ЛСР, Эталон, Самолет

Инвестпривет, друзья! Сегодня мы сравним между собой акции четырех публичных девелоперов: ПИК, ЛСР, Эталон и Самолет. Выясним, какие из них являются наиболее недооцененными, устойчивыми и перспективными.

Сравнение будет по нескольким параметрам:

• география и масштаб деятельности;

• земельный банк;

• капитализация;

• free-float и ликвидность;

• операционные показатели (производственная модель);

• денежные потоки и прибыль;

• дивиденды;

• мультипликаторы;

• дисконтирование дивидендов.

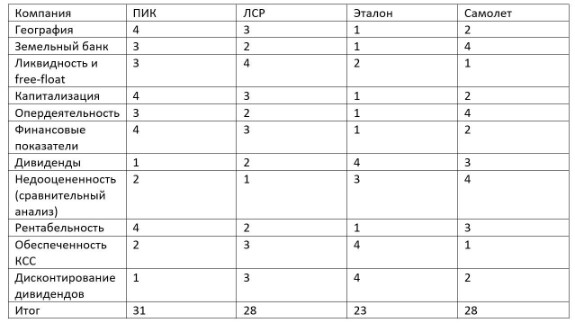

По итогам каждого сравнения буду присваивать баллы – от 1 до 4 (по количеству эмитентов). Кто победит – тот и молодец.

Еще раз: цель – найти наиболее перспективную компанию с наибольшим потенциалом роста, а не недооцененную в моменте. Поехали!

Общий обзор отрасли

Девелоперы – особая отрасль. Строительные компании значительно отличаются от обычных операционных компаний за счет нескольких факторов:

1. Доходность компании зависит от цен на недвижимость, спроса на ипотеку и доступности государственных программ. Проще говоря, чем дороже недвижимость, чем ниже ставки по ипотеке и чем больше государство помогает физикам и юрикам покупать жилье / коммерческую недвижку, тем выше доходы девелоперов.

2. Компании работают с эскроу-счетами. Они не получают деньги сразу, а значит финансирование проектов идет из собственных и заемных средств. Это влечет к увеличению долговой нагрузки. Грубо говоря, девелоперы строят в долг. Это нужно учитывать при оценке долговой нагрузки.

3. Привлечение кредитов от банков зависит от ставки Центробанка. Пока она низкая, расходы на обслуживание кредитов будут небольшими.

При этом важно смотреть на такую метрику, как обеспеченность компании собственными средствами. То есть всё строить на заемные средства нельзя, у компании должен быть некий запас прочности. В идеале значение обеспеченности КСС должно быть больше 0,2 (20%). Формула: (капитал – внеоборотные активы) / оборотные активы.

4. Для застройщиков обязательно считают ROE – возврат на капитал (рентабельность капитала). Формула проста: ROE = чистая прибыль / капитал * 100%. В идеале ROE должен быть выше 15-20% – это значит, что компания эффективно использует свой капитал.

5. У строителей длительный производственный цикл. Стройка – это не быстро. Поэтому в моменте у компаний могут быть отрицательные денежные потоки. Если FCF имеет минусовое значение, значит, девелопер находится в начале строительного цикла.

6. Расходы строительных компаний также зависят от экономического цикла, в частности от цен на сталь и бетон. Когда цены на сталь находятся на минимумах, то себестоимость строительства падает и растет маржа. Сейчас цены на сталь начинают медленно восстанавливаться, значит, себестоимость квадратного метра строительства будет расти. В качестве хеджа против падения акций девелоперов можно покупать сталеваров =)

7. У девелоперов обычно всегда высокий размер дебиторской задолженности – т.е. компания продала много зданий, но пока не получила за них оплату. Нужно сравнивать размер дебиторки с темпами строительства. Если объем (и продажи) возводимых зданий растет, но оплата не поступает – значит, компания делает что-то не то.

8. Значительным плюсом будет нахождение на балансе у компании большого запаса кэша (нераспределенной прибыли – кубышки). С одной стороны, это снижает рентабельность капитала (т.к. деньги просто лежат мертвым грузом на счете), но, с другой стороны, показывает защищенность компании и готовность к трудным временам. К тому же наличие собственных средств позволяет не занимать деньги на рынке, а строить на свои. Поэтому на ROA у девелоперов смотреть стоит с учетом этих моментов.

Окей, важное сказано, едем дальше.

География и масштаб деятельности

ПИК – крупнейшая российская девелоперская компания. ПИК реализует проекты в 12 регионах РФ, упор сделан на Москву и Московскую область. Участвует в программе реновации. В 2020 г. 77% выручки складывается за счет строительной деятельности, остальная часть —предоставление различных услуг. Согласно стратегии, компания планирует расширять территориальную экспансию — это должно положительно сказаться на финансовых показателях в будущем.

Финотчетность: https://www.pik.ru/about/news-and-reports/financial-results

ЛСР находится на втором месте после ПИК по объему возводимого строительства. Бизнес сконцентрирован в Санкт-Петербурге, Екатеринбурге и Москве. В первых двух городах ЛСР занимает лидирующие места среди девелоперов. На строительный сектор приходится 79% выручки.

Отчетность: https://www.lsrgroup.ru/investors-and-shareholders/portfel-investora/financial-statements

Эталон – восьмая в России по объему возводимого жилья строительная компания, фокусируется на строительстве жилья среднего класса в Санкт-Петербурге и Москве, в целом же охватывает 57 городов России. На сегмент строительства приходится 87% выручки. АФК Система намерена сделать Эталон лидером России по объему возводимого жилья к 2024 году.

Финансовая отчетность: https://www.etalongroup.com/ru/investoram/godovye-otchety-i-finansovaja-otchetnost/

Самолет занимает второе место по Москве по объемам возведенных площадей, т.е. идет сразу после ПИКа, и пятое – в России. У компании необычная бизнес-модель, которую она сама называет asset light: компания управляет проектом, занимается проектированием, маркетингом, продажами, но не занимается непосредственно строительством — его отдают на аутсорс. Таким образом компания снижает рыночные риски, попутно уменьшая инвестиции в основные фонды.

Таким образом, в данной категории 4 балла получает ПИК, 3 – ЛСР, 2 – Самолет и 1 – Эталон.

Земельный банк

Количество площадей, доступных для застройки. Чем больше – тем, в целом, лучше. Распределение такое:

• Самолет – 15,4 млн кв. метров – 4 балла;

• ПИК – 11,1 млн – 3 балла;

• ЛСР – 7,6 млн – 2 балла;

• Эталон – 3,3 млн – 1 балл.

Но здесь не нужно забывать, что у Самолета самая дешевая земля – участки выкуплены, в основном, в Подмосковье. У остальных застройщиков стройки сконцентрированы в крупнейших мегаполисах.

Free-float и ликвидность

Это две важные метрики. Высокий free-float и достаточная ликвидность влекут к повышению спроса со стороны частных и институциональных инвесторов. Кроме того, достаточный размер фри-флоата является условием для включения акций в индексы – а это означает приток средств от биржевых фондов.

Низкая ликвидность влечет за собой расширение спрэда и увеличение риска манипуляциями котировками.

Структура акционерного капитала ПИК:

• Сергей Гордеев – 59,33%;

• ВТБ – 23,05%;

• free float – 17,62%.

Высокая ликвидность, 1 котировальный список, нахождение в индексе Мосбиржи.

ЛСР:

• Андрей Молчанов – 50,33%;

• Менеджмент – 5,30%;

• ООО ЛСР – 2,75%;

• free float – 41,62%.

Высокая ликвидность, 1 котировальный список, нахождение в индексе Мосбиржи.

Эталон:

• АФК Система – 25,60%;

• Заренковы – 5,70%;

• Менеджмент – 2,00%;

• free float – 66,70%.

Высокая ликвидность, 1 котировальный список, не находится в индексе Мосбиржи.

Самолет:

• Павел Голубков – 43,00%;

• Михаил Кенин – 36,50%;

• Игорь Евтушевский – 9,50;

• Антон Елистратов – 6,00%;

• free float – 5,00%.

Низкая ликвидность, 3 котировальный список, не находится в индексе Мосбиржи.

Здесь я предпочтение отдам ЛРС, как более ликвидной, затем – ПИК, на третьем месте Эталон (за отсутствие в индексе), на последнем – Самолет.

Но здесь нужно отметить несколько особенностей: Эталон может быть включен в индекс Мосбиржи, так как вскоре будет соответствовать нужным критериям. Самолет планирует за счет SPO увеличить долю акций в свободном обращении до 40% и при этом перейти минимум во 2 котировальный список.

Капитализация

Определяет размер компании и влияет практически на все метрики. Рассчитывается просто: число акций в свободном обращении умножается на актуальное значение котировок. Посчитаем (в млрд рублей):

• ПИК – 372,8;

• ЛСР – 89,5;

• Эталон – 37,8;

• Самолет – 57,3.

Как ни странно, Самолет оказался по капитализации выше Эталона =) Ну а самый большой на фонде – ПИК.

Операционные показатели (производственная модель)

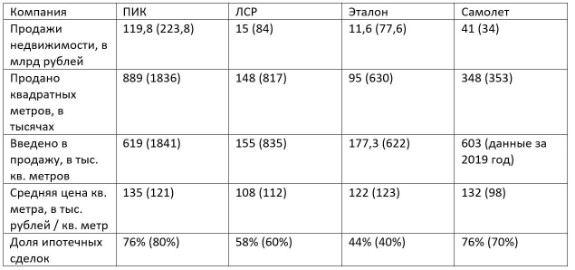

Здесь мы проведем сравнение сразу по нескольким метрикам. Расписывать не буду, предоставлю сразу готовую таблицу. Данные в таблице приведены за последние 12 месяцев, т.е. за 3 квартала 2020 и 4-й квартал 2019 года (кроме одной метрики у Самолета). Т.е. мы увидим влияние коронавируса на производственные и операционные показатели (в скобках указаны данные за 2019 год – чтобы вы могли оценить динамику).

Мы видим, что в кризисный 2020 год операционные показатели упали у всех компаний, но крепче всех выстоял Самолет – ему удалось почти не снизить объем продаж и даже повысить средний ценник за квадрат. Хуже всего пришлось ЛСР и Эталону – их продажи упали в 5,5 и 6,6 раз. ПИК снизил показатели почти в 2 раза.

Поэтому уверенные 4 балла получает Самолет, 3 – ПИК, ЛСР – 2 и Эталон – 1.

Денежные потоки и прибыль (финансовые показатели)

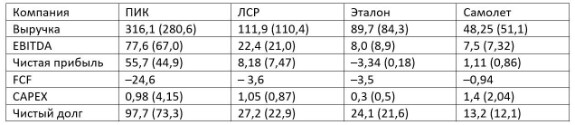

Давайте посмотрим на основные метрики, касающиеся прибыли и денежных потоков, т.е. на динамику финансовых показателей. Опять-таки, итоги 12 последних месяцев я сравниваю с 2019 годом. Исключение – Самолет, он предоставил данные только за 1 полугодие 2020 года. Все данные – в млрд рублей.

Как видим, свободный денежный поток у всех компаний принял отрицательное значение. У ПИК он отрицательнее всех, но не потому, что компания хуже сработала – а просто она крупнее всех остальных.

Поэтому важнее оценить другие показатели. Прирост выручки в относительном выражении лучше у ПИКа. У Самолета выручка немного упала, но, напомню, у этого девелопера мы считаем 12 месяцев как 1-2 квартал 2020 года и 3-4 квартал 2019 года, поэтому сравнение будет немного нерепрезентативным.

Прирост доналоговой прибыли (EBITDA) также больше у ПИКа.

Чистая прибыль – лучший показатель прироста опять-таки у ПИКа, худший – у Эталона, он вообще сработал в минус.

FCF не анализируем – он у всех отрицательный. К тому же девелоперы находятся в начале нового строительного цикла.

Капитальные затраты сократили практически все (кроме ЛСР), что неудивительно: при отрицательном-то денежном потоке.

Чистый долг увеличился у всех компаний. Это тоже не удивительно: трудный был год.

Если присваивать баллы, то явным лидером по финансовой деятельности является ПИК, затем – ЛСР, затем – Самолет и антилидер с отрицательной чистой прибылью – Эталон.

Дивиденды и байбек

ПИК – компания выплачивает на дивиденды не менее 30% от чистой прибыли. За 1 полугодие 2020 года дивидендная доходность компании составила 3,98%, выплатив почти 80% чистой прибыли. Компания стабильно платит по 22,71 рубль на акцию, что позволяет считать ее квазиоблигацией. Байбек не проводится.

ЛСР намерена направлять на выплату дивидендов не менее 50% чистой прибыли и сохранить свою дивидендную политику «в части стабильных выплат на одну акцию». С 2015 года стабильно платит 78 рублей на акцию. По итогам 2019 года снизила дивиденд до 30 рублей на акцию и объявила о программе обратного выкупа акций на сумму не более 5 млрд рублей (около 48 рублей на акцию). Совокупный объем дивидендов с учетом выкупа составит те же 78 рублей на акцию. Но в ноябре ЛСР доплатила еще 20 рублей, так что в итоге дивиденды за 2020 год составили 50 рублей, или 8,76% к текущим котировкам.

Эталон установил целевой уровень выплаты дивидендов в размере от 40% до 70% чистой прибыли по МСФО. Ежегодные дивидендные выплаты для акционеров Компании ожидаются на уровне не менее 12 рублей на одну акцию/ГДР (ожидается одна выплата в год). При этом Совет директоров вправе принять решение об отказе от дивидендных выплат за соответствующий отчетный период в случае, если соотношение показателя EBITDA к процентным платежам опустится ниже 1.5x. В целом последние годы процентные платежи очень близки к EBITDA (от 1 до 2x), но компания имеет много наличности на балансе (примерно в 8-9 раз больше ожидаемых дивидендов в 3.5 млрд. руб., исходя из 12 руб.) и относительно немного долга, поэтому, вероятно, будут стараться выплачивать ожидаемый минимум. Учитывая, что в Эталоне долю больше 25% имеет АФК Система, знаменитый дивидендный вампир российского фондового рынка, можно быть уверенным в высоких дивидендах от компании.

Ближайшая выплата дивидендов Эталона состоится 20 ноября, компания заплатит 12 рублей на акцию / ГДР, что дает дивдоходность по текущим ценам в 9,4%.

Самолет. При соотношении чистый долг/скорр. EBITDA <1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При показателе 1,0х≤ чистый долг/скорр. EBITDA ≤2,0х – не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд рублей. Учитывая, что всего акций Самолета – 60 млн штук, на одну акцию придется выплата в размере примере 83,33 рублей. По текущим котировкам – 8,75% дивдоходности.

Здесь у нас явный лидер – Эталон с прозрачной дивполитикой и «нахлебницей» АФК Системой. На втором месте я бы расположил Самолет – если он действительно будет платить именно так. На третьем месте – ЛСР (был бы на первом месте, если бы не скомпрометировал себя). На последнем – ПИК из-за низкой дивдоходности.

Мультипликаторы

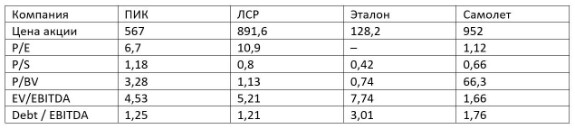

Посчитаем основные мультипликаторы и выясним, какая компания является наиболее недооцененной среди представленных (для Эталона P/E не считаем, так как чистая прибыль отрицательная).

Мы видим, что самой недооцененной по всем параметрам является компания Самолет. Эталон также выглядит недооцененной, но из-за отрицательной чистой прибыли P/E не получился. При этом у Эталона самая большая долговая нагрузка – но для девелоперов это нормально. Думаю, когда ситуация с чистой прибылью стабилизируются, эти мультипликаторы у Эталона придут в норму и он станет выглядеть нормально.

А вот ЛСР получается самой дорогой (перекупленной) компанией среди представленных. Хотя и с самой низкой долговой нагрузкой.

P/BV у Самолета получился космическим из-за низкой балансовой стоимости компании, которая использует уникальную бизнес-модель (я писал о ней выше).

В целом я бы дал лидерство Самолету за недооцененность, на втором месте поставил бы Эталон, затем ПИК и потом – ЛСР.

А теперь посчитаем, какая компания успешнее работает и эффективнее использует свои деньги.

Очевидно, что здесь убедительное лидерство у ПИКа с самыми высокими показателями рентабельности. Конечно, по прибыли на акцию Самолет уделывает ее, но у Самолета отрицательная обеспеченность компании собственными средствами – в случае чего девелоперу придется залезать в кубышку.

У Эталона хуже всех – из-за отрицательной чистой прибыли показатели рентабельности ушли в минус.

Дисконтирование дивидендов

Так как все девелоперы выплачивают фиксированный дивиденд, то можно продисконтировать будущие дивиденды по простой формуле. Поэтому я решил подсчитать справедливую стоимость каждой акции по методу дисконтирования дивидендов. Формула до тупости простая: P = D / r. Самое сложное – определить r, т.е. ставку дисконтирования.

Ее я рассчитал по формуле Асвата Дамодарана: r = R + b * ERP + Country Risk Premium, где

• R – безрисковая процентная ставка, за нее я взял ставку по 3-летним ОФЗ – 4,55%;

• b – бета для развивающих стран (сектор – Homebulding), у Дамодарана она на январь 2020 года равна 0,7;

• ERP – премия за риск, считается как разница между доходностью рынка акций и безрисковой ставкой, я посчитал как 8,8 – 4,55 = 4,25 (8,8% – средняя доходность IMOEX за 5 лет);

• Country Risk Premium – также берем у Дамодарана, 3,23%.

Итого r = 10,755.

Теперь осталось просто разделить дивиденд компании на r – и мы получим дисконтированную стоимостью акции, исходя из будущего дивидендного потока.

Считаем:

• ПИК – 22,71 / 0,10755 = 211,15

• ЛСР – 78 / 0,10755 = 725,24

• Эталон – 12 / 0,10755 = 111,5

• Самолет – 83,33 / 0,10755 = 774,8

Сравним с текущими ценами (в скобах – разница в перекупленности):

• ПИК – 567 (2,6);

• ЛСР – 891,6 (1,2);

• Эталон – 128,2 (1,15);

• Самолет – 952 (1,22).

С точки зрения ДДП все акции переоценены. Поэтому выставлю оценку в зависимости от меньшей перекупленности: ПИК – 1, ЛСР – 3, Эталон – 4, Самолет – 2. Чем выше оценка – тем меньше перекупленность и, соответственно, выше потенциал роста.

Справедливую стоимость по Грэму и DDM производить не стал, так как у Самолета банально нет истории, а прочие компании даже на глазок выглядят перекупленными.

Итак, у нас есть победитель, господа. Судя по финальной таблице, наибольший потенциал роста – у акций компании ПИК. Несмотря на то, что эти акции выглядят самыми переоцененными и перекупленными и обладают меньшей дивидендной доходностью. ПИК – явный тяжеловес среди российских девелоперов и имеет такую высокую стоимость из-за своей надежности.

На втором месте расположились ЛСР и Самолет. Самолет – новичок на фондовом рынке, и многое будет зависеть от руководства. Мне очень понравился сайт компании и открытость руководства – видно, что старались по максимуму перед IPO. Ну, и отчетность, конечно, тоже понравилась. Правда, кризисный 2020 год сказался на бизнесе девелоперов, и на Самолете тоже. В целом, если менеджмент продолжит увеличивать фри-флоат акции и будет платить дивиденды, как обещал – Самолет может стать новой дивидендной фишкой российского рынка и явным конкурентом прочим компаниям.

Сейчас акция оценена справедлива, и я не вижу сильных предпосылок для роста. Дисконт в виде надежности, как ПИК, Самолет пока предложить не может. Премия за риск ввиду отсутствия лок-апа уже реализовалась после IPO (падение котировок). Так что сильный рост будет накануне дивидендов и в ожидании SPO. Если верите менеджменту – в акцию можно (и нужно) входит. Потом будет дороже.

ЛСР – стабильная дивидендная акция с высокой доходностью, но с неустойчивым денежным потоком и слабостью в управлении. И всё завязано на Молчанове. Поэтому ЛСР торгуется с определенной премией за риск (этим и объясняется высокая дивдоходность). Потенциал роста у ЛСР, на мой взгляд, есть, но в целом мощный импульс роста уже исчерпан. Позитивом может стать существенное улучшение финансовых показателей.

Эталон по моей оценке занял последнее место. Но, несмотря на это, я бы поставил на рост его котировок. Только два слова: АФК Система. За Эталоном стоит мощная группа, готовая вкачать в него деньги (и получить взамен дивиденды). Словом, Система может повторить кейс с Детским миром.

Итог: хотите стабильности и надежности – берите ПИК. Резкого роста не будет и дивдоходность маленькая, но зато надежно.

Готовы рискнуть ради высокой дивдоходности – возьмите ЛСР и Эталон. Котировки могут резко упасть и взлететь, но на дивидендах сможете заработать. Дивдоходность обоих компаний значительно выше среднерыночной, и если цена будет догонять среднерынок, потенциал роста есть.

Готовы рискнуть еще сильнее и ждать неопределенно долго – садитесь в Самолет =)

Надеюсь, разбор был полезен и интересен. Пишите в комментариях свое мнение! Удачи, и да пребудут с вами деньги!

российские акции

обзоры российских компаний

девелоперы