Полный разбор бизнеса Алросы: достигнем ли неба в алмазах?

Инвестпривет, друзья! Сегодня у нас – обзор Алросы, единственной алмазодобывающей компании в России. Разберемся в деталях бизнеса, перспективах роста компании и рисках отрасли, дивидендной политики и прочих интересных вещах. Поехали!

О компании Алроса

Алроса является крупнейшей алмазодобывающей компанией в мире, ее доля на рынке – 27%. В «большую пятерку» алмазовиков также входят De Beers (в прошлом занимала 80% рынка, сейчас – около 20%), Rio Tinto, Petra Diamonds, Dominion Diamond.

Разведанные запасы Алросы являются крупнейшими в мире и составляют около 1 млрд карат. Их хватит на 20 лет бесперерывной работы.

Себестоимость добычи находится на минимальном уровне – 44 доллара за карат, в то время как стоимость продаж – около 100 долларов за карат. Как видим, добыча алмазов – это весьма маржинальный бизнес.

Маржа по EBITDA Алросы составляет 45%, а маржа по чистой прибыли – 26%.

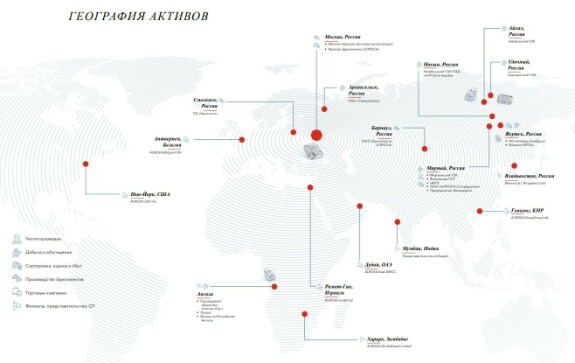

Операционная деятельность Алросы сосредоточена в двух регионах РФ: в Республике Саха (Якутия) и Архангельской области. Всего в активах Алросы 4 горно-обогатительных комбината, 11 кимберлитовых трубок и 16 россыпных месторождений. География деятельности компании – весь мир.

Главой Алросы является Сергей Сергеевич Иванов – сын того самого Сергея Борисовича Иванова, бывшего министра обороны и руководителя администрации президента, ныне – специального представителя президента РФ по вопросам природоохранной деятельности (а по совместительству – председателя совета директоров Ростелекома).

Состав акционеров

Акции Алросы появились на Мосбирже в 2011 году в ходе IPO. Тикер – ALRS.

Крупнейшими акционерами компании являются:

• Росимущество – 33,0256%;

• Республика Саха (Якутия) – 25,0002%;

• улусы (районы) Республики – 8,0003%.

Free float (свободное обращение) – 33,9739%. Достаточно высокий показатель фри-флоата обеспечивает акциям ликвидность и определенную устойчивость, а высокий коэффициент госучастия (в т.ч. непрямого) делает компанию «слишком большой, чтобы упасть».

Словом, Алросе вряд ли дадут разориться – в случае критической ситуации государство будет ее спасать (подробнее об этом – ниже).

К тому же дивиденды от Алросы формируют значительную часть дохода Якутии, поэтому не стоит ожидать их значительного снижения без причин (обратите внимание: снижение всё же возможно из-за объективных факторов, но специально дивиденды занижать не будут).

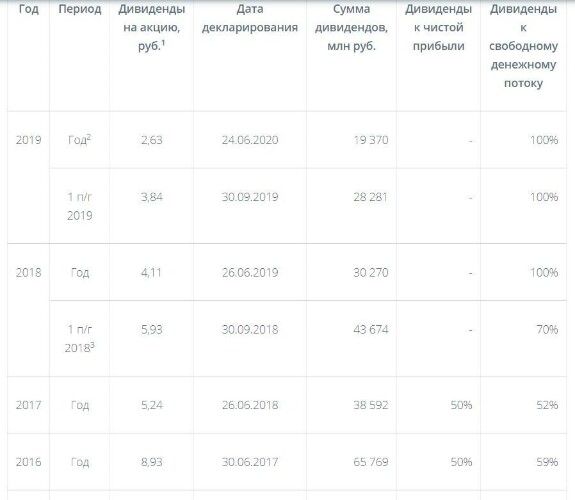

Дивидендная политика

Новая дивидендная политика Алросы была принята в 2018 году. В соответствии с ней размер дивидендов привязывается к свободному денежному потоку (FCF), а также показателю чистый долг/EBITDA:

• Более 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец первого полугодия или года составляет менее 0,0;

• 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец первого полугодия или года соответствует диапазону 0,0-0,5 (не включая 0,5);

• От 70% до 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец первого полугодия или года соответствует диапазону 0,5-1,0 (не включая 1,0);

• От 50 до 70% от FCF: если значение показателя «Чистый долг/EBITDA» на конец первого полугодия или года соответствует диапазону 1,0-1,5.

При этом минимальный размер дивидендов установлен на уровне не ниже 50% от чистой прибыли по МСФО (но при условии, что чистый долг / EBITDA не выше 1,5).

Выплата производится два раза в год.

В последние два года Алроса стабильно выплачивает 100% FCF.

Но значение чистый долг/EBITDA в условия коронакризиса существенно выросло и сейчас составляет 1,87. К тому же за 1 полугодие 2020 года FCF получился отрицательным. Поэтому дивидендов от Алросы этой осенью мы не увидим.

Если ситуация стабилизируется к лету 2021 (обычно тогда Алроса платит годовые дивиденды), то выплата состоится. Но высоких дивов ждать однозначно не стоит.

На ближайшие пару лет Алроса – точно не дивидендная история.

Алмазный кризис

Есть две крупные категории алмазов:

1. Технические – это небольшие алмазы, которые используются в промышленности. Они очень дешевы – их цена сейчас составляет около 8-9 долларов за карат. Они составляют примерно 3% добычи Алросы.

2. Ювелирные – их цена начинается от 100 долларов за карат.

Технические алмазы поставляют «как есть», а ювелирные требуют огранки. Без огранки ювелирные алмазы не представляют особой ценности и по факту являются техническими.

Ценность ювелирного камня зависит от множества факторов: размер (каратность), цвет, чистота, прозрачность, место происхождения, натуральность происхождения и даже история. Центры продаж ювелирных алмазов – аукционные дома в Антверпене, Мумбаи, Бомбее, Дубае и Лондоне.

Ограненные алмазы – это бриллианты. Поэтому по сути стоимость ювелирных алмазов зависит от стоимости бриллиантов на рынке.

Почти 100% всех алмазов в мире ограняются в Индии. Причем 90% всех алмазов в мире производятся в одном-единственном месте – городе Сурат на западе Индии. Т.е. все алмазы, вне зависимости от места происхождения, в итоге попадают в Индию и проходят огранку именно там. Алроса направляет свои алмазы туда же.

Однако наличие только одного места для огранки порождает свои проблемы. Так, в конце 2018 – начале 2019 года начался затяжной конфликт между таможенной службой и компаниями, которые ввозят в страну алмазы. Таможенники требуют декларировать буквально каждый алмаз по множеству параметров: страна происхождения, цвет, размер, масса, форма и тип каждого ввозимого алмаза.

Для импортеров это нереально: алмазов в буквальном смысле миллионы (особенно мелких – весом менее 1 карата), так что заполнение декларации по всем правилам заняло бы месяцы и годы. К тому же декларация должна быть заполнена в стране происхождения. А если алмазы уже свали в трюм – пойди разбери, какой откуда взялся.

В результате в порте застряли десятки кораблей с грузом алмазов. Импортеры начали снижать цену на закупку алмазов у производителей (в т.ч. Алросы), что привело к снижению уровня продаж.

К тому же ситуацию усугубил отказ огранщиков работать с алмазами – огранщики Сурата снизили объем работы на 50%. Причина – резкое снижение востребованности бриллиантов, вызванное торговой войной Китая и США. К тому же на внутреннем рынке Индии возник дефицит алмазов – сырье стоит в порту и не поступает в обработку.

В результате цена необработанных алмазов на внутреннем рынке выросла. В итоге маржа между необработанным алмазом и готовым изделием (бриллиантом) стала очень мала – работать оказалось невыгодно.

На этом фоне алмазовики не стали снижать добычу (Алроса так вообще наращивает производство), в результате возникло затоваривание «сырых» ювелирных алмазов на складах, которые без обработки продаются на уровне технических алмазов.

Конкретного выхода из таможенного кризиса до сих пор нет. Хотя таможенные службы Индии начали постепенно уступать давлению компаний и допускать единичные поставки товаров на внутренний рынок. К концу 2019 года спрос на бриллианты вновь вырос (к Новому году все покупают подарки), и казалось, всё образуется.

Но настал 2020 год. Ковид. Локдаун. Цены на брюлики опять ушли в пол.

Так, в марте-мае 2020 года деятельность гранильных предприятий была сведена к минимуму в связи с карантинными мерами. Чистый импорт алмазов в марте практически полностью остановился, снизившись на 91% г/г. Чистый экспорт бриллиантов и золотых ювелирных украшений сократился вдвое. Лишь 8 июня власти Индии приступили к постепенному снятию ограничений. На данный момент индийские огранщики восстановили активность на 50%.

Сейчас спрос на алмазы и бриллианты постепенно восстанавливается. Крупнейшими потребителями ювелирных украшений с бриллиантами являются США (50% мирового потребления) и Китай (10%) – так что нужно смотреть на индекс потребительских цен в этих странах.

Со времен локдауна в марте 2020 года индекс INDIA (индийские бриллианты) вырос на 28,5%. Акции Алросы с тех пор выросли примерно на столько же.

В целом, если взглянуть на котировки индекса INDIA и Алросы, то корреляция видна невооруженным глазом.

Правда, в 2019 году аномалия: по мере того, как развивался конфликт с таможенниками в Индии, индекс INDIA рос (так как рос спрос на алмазы на внутреннем рынке Индии), в то время как на мировом рынке спрос на алмазы падал, что отразилось в падении котировок Алросы.

Нужно отметить, что алмазный кризис усугубляет появление на рынке синтетических алмазов – искусственно выращенных в лабораториях драгоценных камней. По своим характеристикам они ничем не отличаются от натуральных, и различия может заметить только профессионал.

Глава Алросы Сергей Иванов презрительно называет такие алмазы «бижутерией» и считает, что у них нет потенциала существенно роста. «Натуральность» алмазов уже становится отличительной особенностью камней. Алроса даже запустила электронную площадку, на которой будут размещаться цифровые паспорта бриллиантов, что должно обезопасить потребителя от «нелегальной синтетической продукции и привлечь более молодую аудиторию».

С одной стороны, всё так – а-ля натурель лучше синтетики. Но синтетические алмазы гораздо дешевле натуральных. Главный конкурент Алросы De Beers это понимает. Компания начала производство своих искусственных алмазов. Созданная ей компания Lightbox начала продавать лабораторные бриллианты по 800 долларов за карат (в 2-3 раза дешевле конкурентов), что сразу привело к обрушению цен в данном сегменте.

Алроса ничего подобного делать не планирует. Более того, компания планирует наращивать объемы своего производства и имеет большие планы.

Разрабатываются новые месторождения, причем не только в Якутии, но в Анголе на новых трубках. Например, планируется «оживить» к 2024 крупнейший рудник Алросы – Мир, на котором в 2017 году произошел потоп. Рудник на тот момент обеспечивал почти 10% добычи всех алмазов.

Также Алросы покупает заводы, занимающиеся огранкой, чтобы снизить свою зависимость от Индии. Например, в 2019 году был куплен завод «Кристалл» в Смоленске за 1,886 млрд рублей.

С целью оптимизации Алроса продает свои непрофильные активы и «подчищает» хвосты. Так, в 2018 году она продала свои газодобывающие предприятия Новатэку, а в 2019 году ликвидировала дочку Алросу-Нюрбу – правда, при этом миноритарии были кинуты самым наглым образом – без выплаты компенсаций из-за рухнувшего на новостях курсе акций (котировки уменьшились в 4 раза, поэтому потери были существенными). Еще в 2019 году были проданы непроизводственные здания в Москве. Правда, спецдивидендов не последовало. А жаль.

По мнению Сергея Иванова, в ближайшее время рынок натуральных алмазов потеряет примерно 10% емкости, что положительно для Алросы, так как снижающееся предложение приведет к росту стоимости одного карата. Например, Rio Tinto Group закроет крупнейший в мире алмазный рудник Argyle, просуществовавший почти сорок лет. На нем были добыты около 90% всех розово-пурпурных драгоценных камней в мире. Это даст Алросе отличный шанс занять новую нишу.

Еще один тренд – это смена поколений в среде покупателей бриллиантов. Портрет потребителей продукции меняется. Если для старшего поколения (40+) покупка алмазных украшений – способ подчеркнуть статусность, то для миллениалов и «зетов» такие «понты» не имеют большого значения. Они гораздо меньше покупают украшений, но при этом ценят эксклюзивность. Для них большое значение имеют бренд и история вещей. Они ни за что не купят «кровавые» алмазы и украшения с сомнительной репутацией, а среди двух бриллиантов предпочтут брендированный и более дорогой, чем такой же, но без бренда и истории.

Доля брендированных алмазов занимает на рынке уже 30%, а большинство крупных алмазов Алросы идут как раз как брендированные: этому направлению придается особое значение.

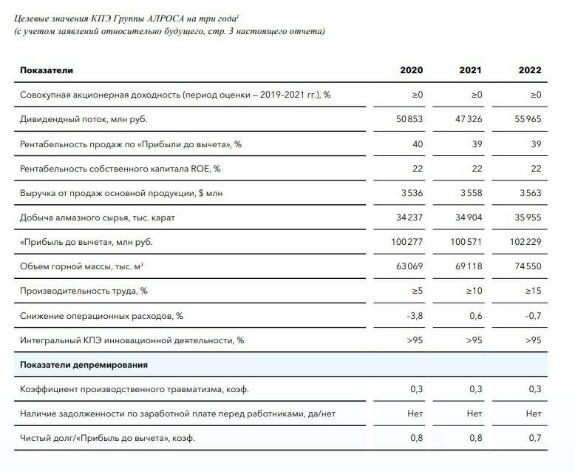

Результаты деятельности и фундаментальный анализ

С новостями и перспективами разобрались. Давайте посмотрим, насколько эффективно работает Алроса.

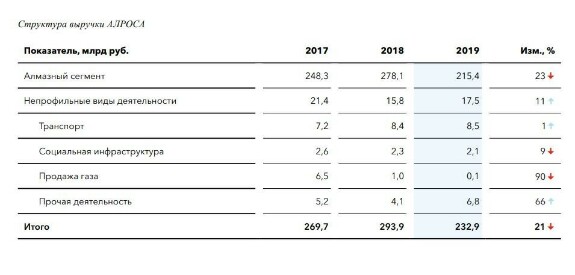

Мы видим, что в структуре выручки Алросы алмазодобывающая деятельность составляет большую часть. И это логично.

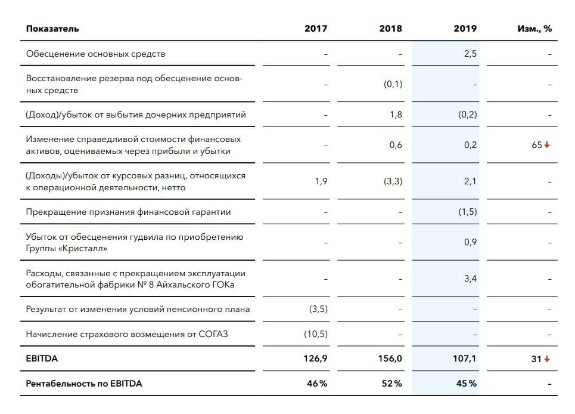

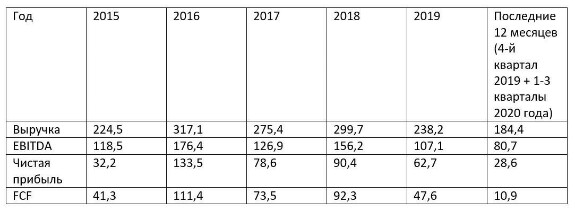

Показатель EBITDA за 2019 год составил 107,1 млрд рублей, снизившись на 31% по сравнению с 2018 годом преимущественно за счет изменения структуры продаж и падения цен на алмазы.

Рентабельность по EBITDA снизилась с 52% до 45%.

Мы видим, что ослабление курса рубля идет на пользу Алросе. На самом деле, компания получает доход в долларах и, как типичный экспортер, получает выгоду от слабого рубля. Следовательно, можно было бы использовать акции Алросы для защиты от девальвации рубля – но всё работает немного сложнее =)

Так, чистая прибыль Алросы за 2019 год составила 62,7 млрд рублей, снизившись на 31% по сравнению с 2018 годом за счет сокращения выручки, и даже рост доходов по курсовым разницам не помог компенсировать падение EBITDA.

В целом все ключевые показатели Алросы в 2019-2020 году показали сильное снижение.

При этом за первое полугодие 2020 года FCF вообще стал отрицательным.

Несмотря на все проблемы, Алроса не снижает добычу алмазов: в 2017 году было обработано 39,1 тонн руды и добыто 39,6 млн карат алмазов, в 2018 – 40,5 тонн и 36,7 млн карат, в 2019 – 41,3 тонн руды и 38,5 млн карат.

За 9 месяцев 2020 года Алроса добыла уже 22,9 млн карат. Запасы алмазов на конец квартала увеличились до 30,6 млн карат.

В третьем квартале 2020 года продажи алмазов выросли по сравнению с предыдущим кварталом в 8 раз, до 5 млн карат. Выручка компании за июль-сентябрь составила 589 млн долларов, что в 6,8 раз выше уровня второго квартала.

То есть легко отметить, что продажи восстанавливаются и вполне возможно, что FCF по итогам года выйдет положительным и Алроса всё же заплатит годовые дивиденды.

Кроме того, Гохран заявил, что прорабатывает возможность купить у компании алмазов на сумму от 0,5 до 1,7 млрд долларов. Это хороший сигнал, показывающий, что государство в случае чего готово поддержать Алросу. Покупка алмазов на такую сумму существенно оздоровит компанию и поможет ей в сложной ситуации.

С другой стороны, резкое ухудшение конъюнктуры алмазной отрасли заставило Алросу более активно привлекать долговое финансирование: в марте-мае 2020 года были выпущены 5-летние облигации на сумму 25 млрд рублей и привлечен ряд среднесрочных кредитов.

В результате чистый долг резко увеличился с 79,7 млрд рублей до 150,7 млрд рублей. В совокупности с низкой EBITDA (а это, напомню, прибыль компании до выплаты налогов, амортизации и долгов) это дает высокое значение коэффициента чистый долг / EBITDA: 1,87 против 0,74 на конец 2019 года.

За счет низкой выручки основные мультипликаторы делают Алросу переоцененной:

• P/E – 19,4 (на начало 2020 года – 8,84);

• P/S – 3,01 (2,33);

• P/BV – 2,35 (2,2);

• P/FCF – 6,89 (1,57);

• EV/EBITDA – 8,73 (5,92).

Как видим, основные мультипликаторы становятся выше прошлогодних значений. Значит, сейчас инвесторы достаточно оптимистично смотрят на будущее компании и дают ей некую фору.

С другой стороны, чтобы уменьшить показатель P/E до прежнего значения, Алросе достаточно увеличить прибыль всего в 2 раза. За счет эффекта низкой базы это более чем возможно. Остальные мультипликаторы тоже оздоровятся, когда вырастут операционные показатели компании.

Более того, если будет реализован отложенный спрос на алмазы и бриллианты при решении всех проблем с алмазным кризисом в Индии, то денежные потоки Алросы многократно возрастут, и те же мультипликаторы покажут резкую недооцененность акций.

Кстати, оценка Алросы по методу дисконтирования денежных потоков говорит о справедливой цене акции на уровне 72,44 рублей (сейчас – 75,27). Но, опять-таки, текущие денежные потоки не совсем верно отображают ситуацию на рынке. При увеличении потоков в 2 раза справедливая оценка Алросы вырастает сразу на 30%.

По Грэму справедливая цена Алросы – 32,87 рублей, т.е. по этому показателю акция переоценена больше, чем в 2 раза.

Технический анализ

Сейчас Алроса находится на сильном уровне сопротивления – максимуме 2017 года. Преодоление этого уровня даст шанс дорасти котировкам до 83 рублям – а потом и к новым максимумам.

Однако из-за сложной рыночной ситуации возможно возвращение обратно к 65-57 рублям.

Посмотрим еще на тренды. Мы видим, что акции сейчас находятся в восходящем канале, и есть все шансы достичь 83-90 рублей.

В целом картина зеркальна: весь 2018 год акции уверенно росли, затем весь 2019 год снижались на фоне проблем в Индии, затем вновь росли на общем позитиве в начале 2020 года, затем обвалились с коронавирусом и снова начали рост.

Алроса – это типичная цикличная компания. И она находится на новом этапе своего роста. Так что я бы понаблюдал за акцией. Если акция уйдет в район 78 рублей, то можно точно говорить о продолжении растущего тренда.

Если же акция уйдет ниже 75 рублей, то можно будет добирать лесенкой 70-65-57 рублей до разворота тренда.

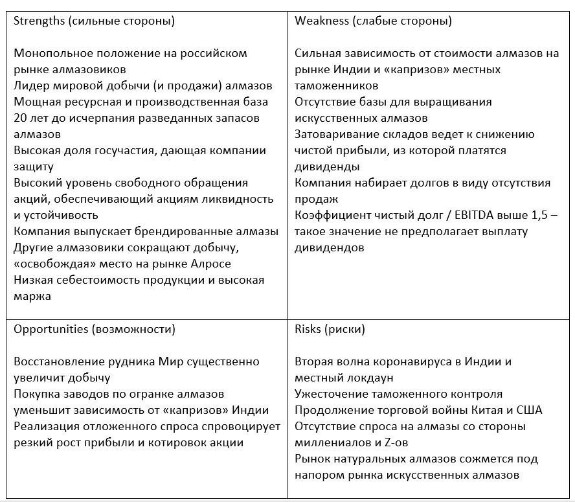

SWOT-анализ

И напоследок, как всегда, анализ компании и выводы – стоит ли входить в Алросу в ближайшее время.

В целом выводы относительно Алросы неоднозначны. С одной стороны, это мощный бизнес с мощной базой, налаженными каналами сбыта и хорошей маржой. С другой стороны, на рынке алмазов всё не так спокойно, как хотелось бы. И в целом популярность алмазов падает одновременно при росте сегмента искусственных драгоценных камней.

Однако Алроса имеет хороший план по захвату рынка и брендированию своих алмазов в противовес трендам. Вот только насколько хорошо она сможет воспользоваться ситуацией? Это уже вопрос к руководству.

Думаю, на протяжении 5-10 лет Алроса имеет отличные шансы на рост. Экономика после мартовского кризиса перезапускается, сырьевые секторы начинают убедительный рост (посмотрите на металлургов). Но вот потом нужно смотреть по обстоятельствам. Если Алроса сможет реализовать планы и нарастить долю в рынке, то ее акции стоит держать. Если нет – нужно будет поменять на что-то другое.

И да. В 2020-2021 году я бы не ждал существенных дивидендов. Алросе бы восстановить продажи и сократить долги. Если она это будет уверенно делать, то рост обеспечен.

Как всегда, пишите комментарии, чем вам понравился обзор (или не понравился) и был ли полезен =) Обратная связь очень помогает и поддерживает)

российские акции

обзоры российских компаний

Леляна

Спасибо, Михаил. Полезный, интересный обзор!

Oct 23 2020 18:19