Разбор бизнеса АФК Системы: стоит ли вкладывать в нее и ее дочек

Инвестпривет, друзья! Сегодня у нас долгожданный разбор компании АФК Системы. Ответим на вопросы: что это за компания, чем занимается, насколько справедливо оценены ее акции и стоит ли брать их по нынешней цене.

Немного об АФК Системе

Акционерная финансовая компания Система – это уникальная для России корпорация, некий такой аналог американской Berkshire Hathaway. Система – это инвестиционный холдинг, который владеет акциями других компаний и управляет ими (или имеет значительную долю).

На Мосбирже можно купить акции как самой Системы (тикер AFKS), так и ее публичных активов – МТС (MTSS) и Эталон Груп (ETLN). Кроме того, депозитарные расписки всех трех компаний обращаются на Лондонской бирже.

Стратегическая цель АФК Системы состоит в обеспечении долгосрочного роста акционерной стоимости путем повышения уровня возврата на вложенный капитал в существующих активах, а также реинвестирования свободных денежных средств в новые инвестиционные проекты с целью диверсификации портфеля и увеличения возврата на инвестиции.

Если говорить по-русски: Система покупает компании, инвестирует в них, выращивает бизнес в несколько раз, а затем продает долю с прибылью. Или оставляет акции себе, получая стабильные дивиденды (т.е. использует купленные компании как дойную корову). Получается не всегда, но в целом холдинг работает успешно.

Владельцем АФК Системы является семья Евтушенковых. Владимиру Петровичу, занимающему пост председателя Совета директоров и неисполнительного директора Системы, принадлежит 59,2% акций. Его сыну, Феликсу Владимировичу (он занимает пост председателям Совета директоров МТС) – 5,2%. Небольшие доли принадлежат менеджменту, и порядка 31,5% акций находится в свободном обращении.

Президентом АФК Системы является Владимир Чирахов. Но главный всё равно Евтушенков)))

Основные активы АФК Системы

Кратко пройдемся по основным активам Системы. Она обладает эффективной долей владения в 18 компаниях по всему миру. По сути дела это основной портфель Системы, генерирующий для нее денежные потоки.

Перечислю основные активы.

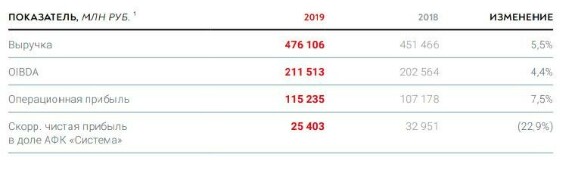

МТС. Главная «дойная корова» АФК Системы и основной ее «рабочий» актив. Эффективная доля владения – 50,01%. В 2019 году выручка МТС увеличилась на 5,5% по сравнению с 2018 – до 476,1 млрд рублей, главным образом, за счет роста выручки от мобильных и финансовых услуг (не забывает о МТС Инвестиции и МТС Банке).

МТС платит щедрые дивиденды – в соответствии с дивполитикой платит не менее 28 рублей на одну обыкновенную акцию. Дивдоходность МТС за 2020 год составила больше 13%.

Чистая прибыль МТС, ушедшая в АФК Систему по итогам 2019 года – 25,4 млрд рублей. Еще 26,48 млрд рублей Система получила от спецдивидендов в результате продажи украинской дочки МТС.

МТС устойчива в кризис и является своеобразным защитным активом.

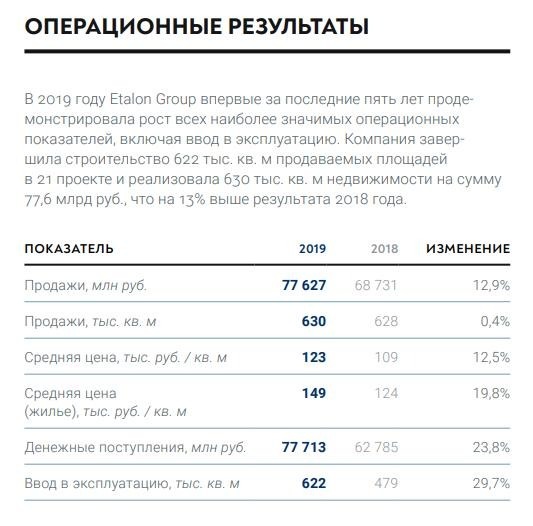

Etalon Group. Одна из крупнейших и старейших компаний в сфере строительства и девелопмента жилой недвижимости в России с более чем 30-летним опытом и одной из сильнейших позиций на рынках Москвы и Санкт-Петербурга.

Эффективная доля владения – 25,6%. Она делает Систему крупнейшим акционером Эталона и позволяет ей принимать ключевые решения.

Система объединила портфели Эталона и Лидер-Инвеста, что к 2024 году позволит Эталону выйти в лидеры отрасли, опередив ПИК и ЛСР (сейчас ЛСР лидирует, ПИК на втором месте, а Эталон – на третьем).

Эталон в 2019 году заработал 84,3 млрд рублей. Компания платит стабильные дивиденды и является еще одной «дойной коровой» Системы.

В 2020 году Эталон получил листинг в первом котировальном листе Мосбирже (до этого его можно было купить только на Лондонской бирже).

Segezha Group (доля владения 98,4%). Это российский лесопромышленный холдинг с вертикально интегрированной структурой и полным циклом лесозаготовки и глубокой переработки древесины. Экспортирует продукцию в более чем 100 стран мира. Доля экспорта готовой продукции в общей выручке компании превышает 70%. Это значит, что Сегежа выигрывает при слабом рубле и дает повышенную доходность.

В 2019 году Сегежа заработала 58,5 млрд рублей. АФК Система получила от нее больше 5 млрд рублей в виде дивидендов.

Слухи об IPO Сегежи циркулируют регулярно. В 2018 году Система практически вывела компанию на размещение, но помешала череда кризисов.

По некоторым оценкам Сегежа является крупнейшей непубличной компанией в России.

Медси (доля владения 96,9%). Крупнейшая в стране федеральная частная клиника, обладает долей рынка в 8,2% в Москве и области. Стремительно растет. Славно сражается с коронавирусом в 2020 году, делая тесты на антитела и прочие забавные штуки. В 2019 году заработала 22,3 млрд рублей.

Справочно: завод Биннофарм (принадлежит Системе) разработал вакцину от коронавируса. Причем интересный факт – этой вакциной уже привита дочь Путина: это показывает уверенность властьпридержащих в вакцине. Поступление в гражданский оборот ожидается с начала 2021 года. Если испытания пройдут успешно и препарат начнут массово продавать, то это принесет некоторую прибыль Системе. Однако Биннофарм может выпускать только 1,5 млн доз в год, поэтому, скорее всего, Система продаст права на производство другим заводам и будет зарабатывать на роялти.

Степь. Доля владения – 84,6%. 5-ый по размеру агрохолдинг России. Агропромышленный сектор в России сейчас активно развивается, так что «Степь» – один из самых быстроразвивающихся активов в портфеле Системы. За 3 года выручка «Степи» выросла в 3 раза.

Однако сейчас «Степь» генерирует убыток для Системы, так как холдинг активно инвестирует в ее развитие.

Озон.ру. Доля владения – 31,3%. Об Озоне говорят всё чаще в связи с намеченным на ближайшее время IPO. Это крупнейший маркетплейс в России, но, увы, убыточный. Чистая прибыль компании, несмотря на выручку, падает. Почему так происходит – это тема отдельного разговора.

Здесь же отмечу, то Система выбрала удачный момент для IPO. В связи с эпидемией коронавируса многие покупатели перешли на онлайн-покупки и доставку. В результате оборот компании за II квартал 2020 года оказался выше годового оборота 2018 года. По сравнению с 1 полугодием прошлого года оборот вырос на 152% к аналогичному периоду прошлого года и составил 77,4 млрд рублей. И Озон впервые за много лет показал чистую прибыль.

Однако сохранится ли такая динамика в будущем – большой вопрос. Сейчас Озон на пике, и на IPO может оказался переоцененным. Хотя Система неплохо заработает на размещении акций ритейлера.

Детский мир был третьей публичной компанией в портфеле АФК Системы, но в 2020 году оказался продан. Отмечу, что Система пыталась продать свой пакет аж с 2018 года (совместно с Baring Vostok она владела долей почти в 60%).

IPO Детского мира в 2017 году стало одним из самых успешных размещений. Акции были размещены по 85 рублей. В 2019 году Система продала часть пакета по 91 рублю за акцию, а в 2020 году – по 93 рубля. Кажется, что прибыль небольшая, но Система владела Детским миром с 1996 года и за это время многократно превысила свои вложения.

По факту в 2020 году Система просто зафиксировала свою прибыль, выручив 36 млрд рублей. Что она будет делать с этими деньгами – пока вопрос. Если она погасит деньгами свою задолженность, то сможет получить к кэшфлоу дополнительные 3,42 млрд рублей.

Для сравнения: доля прибыли от дивидендов Детского мира в бизнесе системы составила за 2019 год 3,2 млрд рублей.

Евтушенко умеет считать деньги =)

Ну и кратенько остальные компании из основного портфеля (а то всё расписывать – целый роман получится):

Биофарма и биотех: Alium и Синтез (производители лекарств), Система-Биотех.

Гостиничный бизнес: Cosmos Hotel Group.

Электроэнергетика: Башкирская ЭСК.

IT и микроэлектроника: РТИ, Ситроникс, Аэромакс, Элемент.

Финансы: люксембургский банк East-West United Bank.

Также через зонтичный фонд Sistema Venture Capital Система обладает долей в десятке технологических стартапов на стадии роста в России, Британии, США, Израиле, Нидерландах и других странах. Это IT компании, разрабатывающие ПО, платформы для бизнеса (CRM) и занимающиеся VR и AR технологиями.

Через фонд Sistema Сapital Partner Group компания управляет коммерческой недвижкой (фактически это REIT). А Sistema Asia Fund инвестирует в компании Индии и Юго-Восточной Азии.

А еще есть УК Система с ПИФами =)

Совокупные активы АФК Системы оцениваются в 1,3 трлн рублей, российский портфель – 408 млрд рублей (по состоянию на 2 полугодие 2020 года).

Анализ финансовой отчетности

Такой портфель нагенерировал Системе 656 млрд рублей выручки в 2019 году и уже 313 млрд – по итогам 1-го полугодия 2020 года.

Чистая прибыль по итогам 2019 года составила 57 млрд рублей, по итогам 1 полугодия 2020 – 4,9 млрд.

Отмечу, что в 2017 и 2018 году Система терпела чистый убыток в 66,5 и 38,3 млрд рублей соответственно. Чем был вызван убыток?

Произошла очень некрасивая история с Роснефтью и Башнефтью. Кто не в теме, поясню. В 2005 году Евтушенков купил Башнефть, БЭСК и еще ряд башкирских энергетических активов, планируя создать на их базе холдинг. Но в 2014 году Росимущество решило, что приватизация Башнефти в 2002 году произошла с нарушениями, и забрало Башнефть себе. Система взамен получила Урал-Инвест.

В 2016 году Росимущество продало Башнефть Роснефти. И Роснефть решила, что АФК Система за годы владения вывела из Башнефти активы на 106,6 млрд рублей и подала в суд. Суд был долгим, и, как водится у нас в России, беспристрастным и справедливым (сарказм).

В итоге Система пошла на мировую с Роснефтью и обязалась выплатить ей 100 млрд рублей.

Для этого Система взяла кредит, который погасить не может и по сей день.

Котировки Системы рухнули – и достигли прежних максимумов буквально совсем недавно.

Причиной падения котировок является даже не размер долга, а возникновение абсурдной и нелогичной ситуации, показывающей, как слабо защищены интересы инвесторов в нашей стране.

Отмечу, что в целом АФК Система неплохо справляется с выплатой долга (и с погашением процентов – мы же помнил, что за кредит нужно платить проценты).

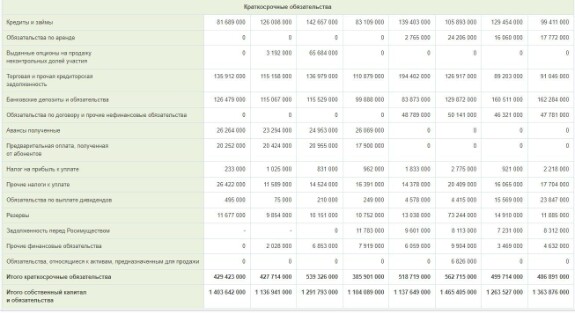

Так, мы видим, что в 2017 году на погашение займов Система потратила 150 млрд рублей, в 2018 года – 234,5 млрд, в 2019 – 342 млрд.

Но при этом компания продолжает занимать и реструктуризировать денежные обязательства. Так, в 2017 году Система потратила на уплату процентов 46 млрд рублей, в 2018 – 67,4 млрд, а в 2019 – уже 83 млрд рублей.

Т.е. при чистой прибыли в 57 млрд рублей проценты по кредитам составляют 83 млрд! Понятно, что эти показатели напрямую сравнивать нельзя, но всё же долг составляет большую часть капитала компании.

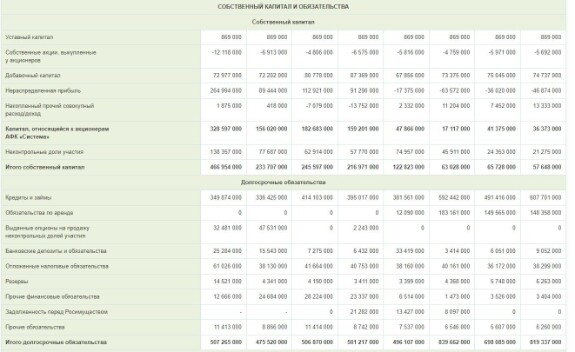

Так, долгосрочные обязательства Системы по итогам 2019 года составляют 607 млрд рублей, а краткосрочные – 99 млрд. При этом собственный капитал – всего 57 млрд, а размер активов – 1,3 трлн рублей. Т.е. долговая нагрузка равна половине всех активов компании.

Евтушенков это понимает и пытается снизить долговую нагрузку путем реструктуризации долгов.

Фундаментальный анализ

Давайте посмотрим на основные мультипликаторы компании. Я взял данные за последние 12 месяцев, т.е. за 2 полугодие 2019 и 1 полугодие 2020 года.

Цена акции – 23,45 рублей

Выручка – 591,2 млрд

EBITDA – 205,2 млрд

Чистая прибыль – 22,7 млрд

Капитализация – 226,3 млрд

Стоимость компании (EV) – 799,7 млрд

Балансовая стоимость (BV) – -111,9 млрд (отрицательная – из-за высокого долга)

Чистый долг – 573,4 млрд

Основные мультипликаторы (с комментарием):

P/E 9,95. Довольно высок, но в целом значение от 5 до 10 указывает на некое среднее значение (среднее P/E около 7,55 для российского рынка в целом).

EV/EBITDA 3,9. Показывает, что вложения в компанию окупятся примерно за 4 года.

P/S 0,25. Указывает на фундаментальную недооцененность (норма – 1)

P/BV –2,02. Плохой сигнал, показывает, что на 1 рубль цены компании приходится 2 рубля убытков.

Долг / EBITDA 2,79. Указывает на высокую долговую нагрузку. В российской практике компании с таким долгом платят менее половины FCF в виде дивидендов, т.е. это фактор давления на дивиденды.

Таким образом, с одной стороны, мультипликаторы говорят нам о некой недооцененности, однако отрицательный P/BV заставляет задуматься. К тому же долг/EBITDA растет: в 2017 году он составлял 2,65, в 2018 – 2,21, в 2019 – 2,6.

P/S для АФК Системы традиционно низкий, и это говорит о постоянном дисконте к справедливой цене.

Посмотрим на рентабельность.

ROE 62,5%. Компания эффективно использует собственный капитал для получения прибыли.

ROA 1,7%. Компания неэффективно использует активы для получения прибыли.

Чистая рентабельность (прибыль / выручка) 3,8%. Доля чистой прибыли в выручке всего 3,8%. Остальное уходит на текущие расходы. Очень низкий показатель (можно сказать, это КПД компании). В норме у развитых компаний должен быть выше 15-20%.

В целом рентабельность низкая. Высокий ROE обусловлен низким размером собственного капитал, поэтому он не особенно репрезентативен.

Низкая рентабельность объясняется двумя факторами:

- высокой долговой нагрузкой и необходимостью отдавать львиную долю прибыли в виде процентов;

- особенностью бизнес-процессов– для выращивания компаний нужно время и инвестиции, а монетизация активов, помимо роста прибыли, влечет выбытие капитала, которое тоже учитывается в отчетности.

Но в целом АФК Система не растет двухзначными темпами, как растущая компания, и не платит дивиденды, как зрелая. По факту он работает на кредиторов, а не на акционеров.

Справедливая оценка

К сожалению, рассчитать справедливую оценку АФК Системы не предоставляет возможной. Так, для сравнительного подхода не хватает компаний в отрасли – по сути Система единственная публичная инвестиционная компания в отрасли, а сравнивать еще с Беркшир – ну такое себе =)

При доходном анализе (дисконтирование денежных потоков) получается отрицательный результат из-за отрицательной балансовой стоимости. Если дисконтировать дивиденды – значение получится меньше копейки из-за небольших дивов.

Остается оценка по Грэму. Разделим акционерный капитал (36373 млн рублей) на количество обыкновенных акций в обращении (937,8 млн штук, казначейские акции не учитываем), получим 38,78 рублей.

Сравним с текущей ценой в 23,5. Потенциал роста есть.

Дивидендная политика

Еще разберем важный аспект. АФК Система никогда не была дивидендной компанией. Она традиционно платила сущие копейки. В 2018 и 2019 году, например, по 11 копеек на акцию, в 2020 – 13 копеек.

Дивидендная доходность превышала 2% только в 2014 году, а 1% – дважды в 2016 и 2017 году.

Однако Система приняла новую дивидендную политику. Рекомендуемый размер годовых дивидендов составляет сумму, соответствующую дивидендной доходности не менее 6% (к средневзвешенной цене акции за соответствующий год), но при этом не менее 1,19 рублей на акцию. Компания стремится выплачивать дивиденды дважды в год: по результатам девяти месяцев и по итогам года.

Также Евтушенков «посадил» топ-менеджеров с фиксированного оклада на опционы. Это значит, что топы будут стремиться повышать стоимость акций в долгосрочной перспективе. А высокие дивиденды – один из ключевых факторов роста котировок.

Но из-за большого долга в перспективе ближайшей пары лет АФК Система – явно не про дивиденды. К тому же основной долг будет погашен после 2023 года – мы это видели в презентации. Так что дивиденды могут быть отложены на еще больший срок.

Техническая картина

На графике я расположил основные уровни поддержки/сопротивления.

Сейчас Система проходит контрольный уровень в 23,5 рублей. Максимум 2017 года в 21,85 рублей был успешно преодолен.

Если позитивный тренд в акциях Системы продолжится, то акций может уйти к 28 рублям и выше.

При корректировке акции Системы могут упасть до 21,7 и ниже, до 18 рублей. Как мне кажется, на уровне от 18 до 21,7 рублей можно начинать покупки в долгосрок. Если цена уйдет ниже 18, то это засвидетельствует о нисходящем тренде.

Однако акции, скорее всего, будут расти. Узкий восходящий канал свидетельствует о возможном достижении цены в 25 рублей.

Если брать более широкий канал, то потенциал роста – до 27 рублей.

Стоит ли инвестировать в АФК Систему

Итак, данные фундаментального и технического анализа свидетельствуют о том, что акции Системы более предрасположены к росту, нежели к падению.

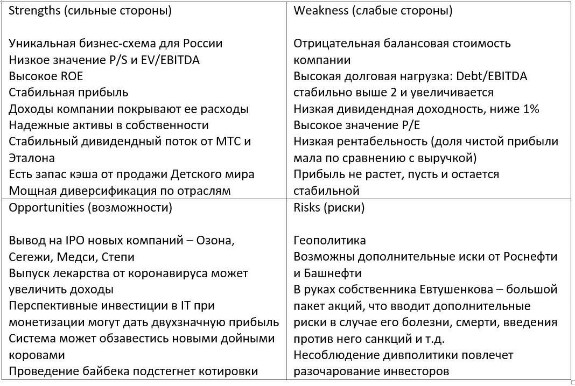

Что еще нужно учитывать? Для этого проведем SWOT-анализ.

Таим образом, с одной стороны, у АФК Системы есть потенциал роста – но он никак не может реализоваться. Если хотите брать на долгосрок – лет на 10-15 – и терпеть временное отсутствие дивидендов до полного погашения долгов и монетизации активов, то купить стоит.

В ближайшее время акции Системы имеют потенциал роста, но исключительно на новостях – о вакцине, IPO и т.д. однако на дистанции 1-2 года при отсутствии позитивных новостей и роста долговой нагрузки возможно возвращение в коридор 15-25 рублей.

Если вам важнее получать денежный доход от дивидендов и хотите взять надежные долгосрочные активы, то лучше обратить внимание на «дойные коровы» Системы: МТС и Эталон. Система будет выкачивать из них дивиденды и реинвестировать деньги в их развитие. Сама по себе Система без своих активов стоит мало и поэтому так дешево оценивается рынком.

Кроме того, советую рассмотреть инвестиции в активы Системы, выдвинутые на IPO, в частности, в Озон. Но конкретно в IPO с Озоном лучше не лезть: компания находится на пике своего развития и очень переоценена. После IPO (если оно будет) котировки Озона, скорее всего, пойдут вниз. Так и можно будет их подобрать ради дивидендов)

Интересна судьба Детского мира, выпущенного Системой в свободное плавание. Его будущее покажет, чего следует ожидать от компаний, взращенных АФК, и имеет ли смысл их держать после того, как Система их монетизирует.

На этом всё. Если есть вопросы – пишите в комментариях, с удовольствием отвечу!

российские акции

обзоры российских компаний

финансовые компании

Михаил = Инвестор Альфа = Чуклин

Татьяна Кравченкова, самое время. Для себя выбрал Gilead, Pfizer, Abbott и Danaher. Также интересны Merck, UnitedHealth Group Incorporated, Becton Dickinson, Johnson&Johnson. В целом советую почитать вот этот пост, я расписал перспективы отдельных отраслей в будущем: https://boosty.to/mike.chuklin/posts/36b2b707-142a-4ad1-bd85-720ddc4613cf?share=post_link.