Fix Price: что нужно знать перед IPO

Сеть магазинов дешевых товаров Fix Price проведет IPO на Лондонской бирже. Financial Times написала, что ритейлер будет оценен в $6 млрд, что совпадает с ноябрьскими оценками источников Bloomberg. Примерно в эту же сумму был оценен Ozon при выходе на биржу в конце прошлого года.

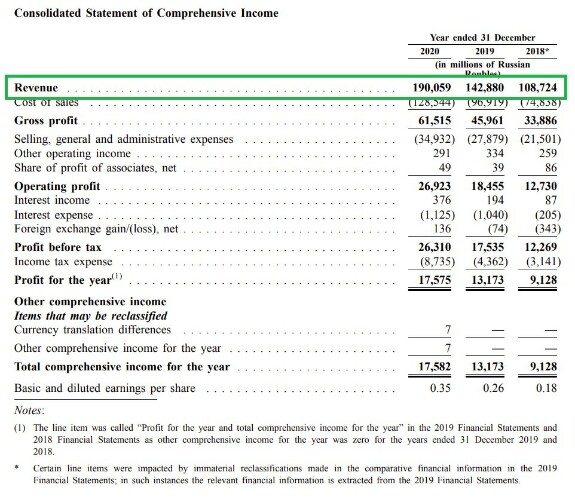

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита - на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита - 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

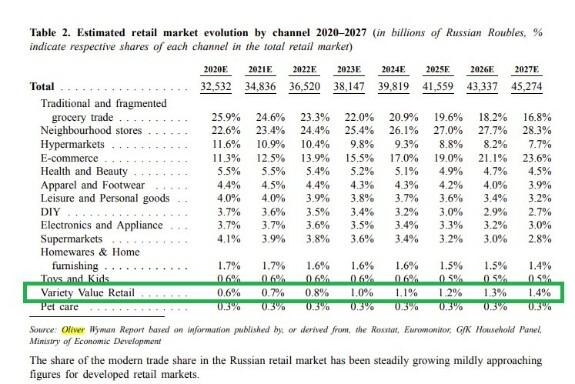

Тренд на экономию в РФ должен помочь расти дальше. Со ссылкой на Oliver Wyman компания отмечает, что рынок товаров по фиксированным низким ценам сейчас занимает долю в 0,5% в розничных продажах России. За 7 лет она должна вырасти до 1,4%.

Компания имеет самую высокую рентабельность в отрасли. По эффективности бизнес-модели Fix Price превосходит публичных конкурентов. Коэффициент EBITDA/продажи в 2020 году оказался на уровне 15,1%, что в 2 раза больше, чем у X5 и Магнита и в 1,5 раза больше, чем у Детского мира.

За потенциал роста и высокую эффективность необходимо дорого заплатить. При стоимости в $6 млрд инвесторам предлагают купить компанию за 15x EBITDA 2020 года (МСФО 17), что в два раза больше оценок Магнита и X5. P/E в 25x также предполагает приличную премию в оценке.

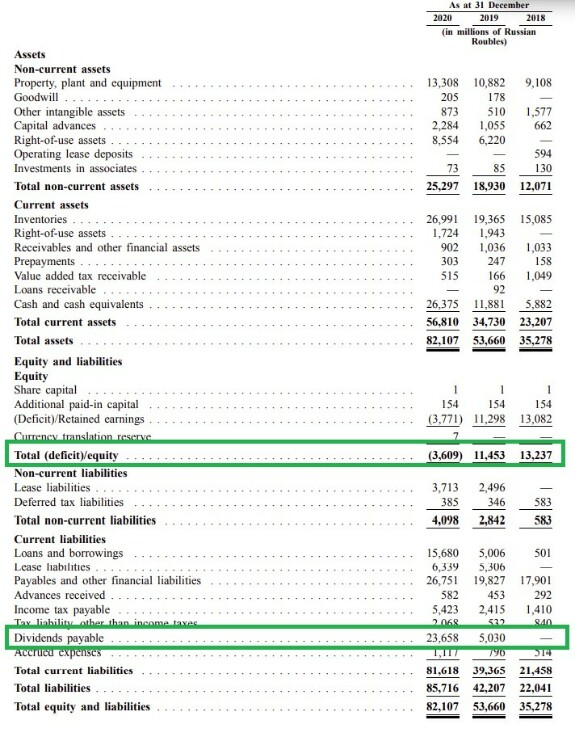

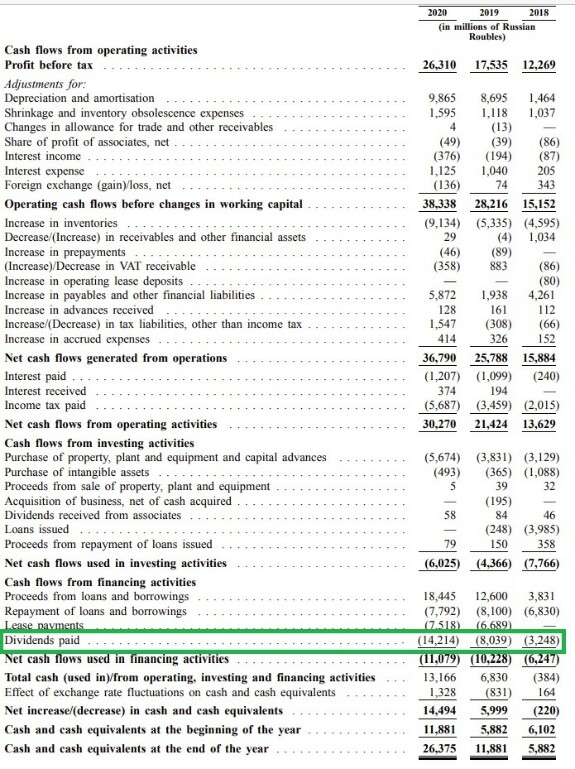

Настораживает дефицит капитала. В отличие от Ozon, Fix Price большую часть своей истории остается прибыльным, однако по итогам 2020 у компании оказался отрицательный собственный капитал. Как такое возможно?

В отчетности видно, что в 2020 году ритейлер рекомендовал ₽32,6 млрд дивидендов, то есть в два раза больше размера прибыли. Вывод средств негативно сказался на капитале компании и был компенсирован увеличением долга. Большие дивиденды перед IPO иногда используются как альтернатива продаже акций, когда владельцы не хотят давать негативный сигнал рынку.

После IPO дивиденды, скорее всего снизятся. Компания намерена выплачивать дивиденды раз в полгода с целевым коэффициентом выплат не менее 50% прибыли. При коэффициенте в 50% дивиденды за 2020 год составят ₽8,5 млрд. При оценке в $6 млрд дивидендная доходность составляет около 1,9%.

Покупать или нет? По параметрам активной стратегии Bastion Fix Price будет иметь высокий рейтинг. Хорошая эффективность и перспективы роста сочетаются с высокими, но адекватными мультипликаторами.

С другой стороны, у компании есть риски. В сегменте магазинов дешевых товаров увеличивают свое присутствие крупные ритейлеры. У Fix Price нет серьезных планов по экспансии в интернет. Перед IPO владельцы увеличили долговую нагрузку, сделав капитал компании отрицательным.

Fix Price в кандидатах в активный портфель.

dsutjobn

Mar 12 2024 10:52