Обзор стратегий на 2022 год. Российские инвесткомпании.

По традиции в конце года в Telegram-канале были выложены стратегии крупнейших мировых инвестиционных компаний. Сохраняя традицию, также публикую основные тезисы и идеи из них для подписчиков Bastion Club. В первой части рассмотрены стратегии российских брокеров и управляющих компаний.

Для чего брокеры и управляющие компании публикуют стратегии? Есть две причины:

1. Аналитики хотят показать свой уровень, чтобы читатель проникся уважением и стал более лояльным. Хорошая аналитика от управляющей компании формирует имидж и привлекает новых клиентов.

2. Недобросовестные брокеры пытаются через аналитику "раскачать" клиента на дополнительные сделки, чтобы он принес больше комиссий.

Наша задача отфильтровать маркетинговые уловки, чтобы посмотреть на реальные идеи настоящих аналитиков. Мы можем не соглашаться с ними, но ценность таких обзоров в том, что они дают пищу для новых идей и размышлений.

Я выбрал 6 обзоров российских инвесткомпаний, по которым можно действительно отметить интересные наблюдения.

1.Тинькофф

На мой взгляд это самый удобный к прочтению материал с большим количеством любопытных графиков. Я не везде согласен с позицией аналитиков, однако подача радует. Какие основные идеи содержатся в стратегии?

Ждут роста рынка

Ждут роста рынка

"В ближайшее время мы ожидаем продолжения восходящей динамики и позитивно смотрим на рынок акций".

На чем основывается вывод?

- Сейчас экономика США переживает фазу восстановления, за которой последует фаза роста. У американского потребителя есть средства на покупку товаров и услуг благодаря поддержке государства в течение последних двух лет.

- Разгон инфляции и рост цен на сырьевые — временные явления. Грядет ужесточение монетарной политики с целью вернуть под контроль инфляцию. Приток ликвидности на рынки в рамках программы количественного смягчения ФРС будет постепенно сокращаться. После ее завершения ждем новый цикл повышения ключевой ставки.

Проще говоря, аналитики Тинькофф верят, что рост процентных ставок в США приведет к замедлению инфляции, но при этом рост экономики продолжится благодаря программам государственной поддержки.

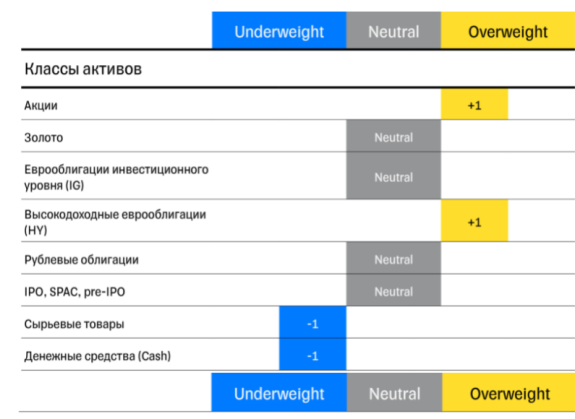

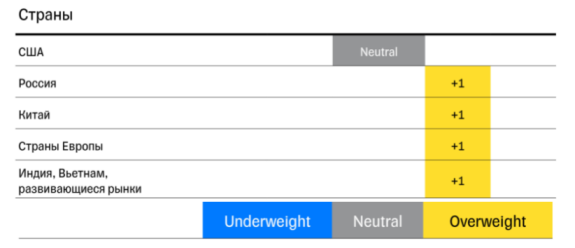

Выбор акций по странам мира

Среди отдельных стран в Тинькофф рекомендуют увеличивать долю всех рынков, за исключением США. Почему так? Аналитики ссылаются на классический мультипликатор CAPE (хорошая статья о нем на Asset Allocation), то есть отношение стоимости рынка к средней прибыли компаний за 20 лет.

Сейчас он составляет 38x - максимум с момента пузыря доткомов в 90-е годы. Рынок оценен очень дорого. Исторически такой уровень мультипликатора вел к нулевой или даже отрицательной доходности в следующие 10 лет.

В Тинькофф полагают, что экономика и прибыль компаний будет расти, но рынок уже стоит слишком дорого, чтобы продолжать быстрый рост. Это ведет к нейтральной рекомендации по американским акциям.

Мнение по другим странам - позитивное

Ключевой аргумент для покупки акций других стран в основном сводится к более низкой оценке по мультипликаторам. Например, это главный аргумент для позитивного взгляда на Европу:

"Главное преимущество европейских акций перед американскими — это их рыночная оценка. Европейские бумаги торгуются по мультипликаторам куда дешевле, чем акции США. Разрыв между форвардными P/E, которые учитывают прогнозы прибыли в будущем, для индексов США и Европы огромный."

Однако можно встретить очень странные аргументы. Например, в разделе по рекомендациям китайских акций.

"Мы позитивно оцениваем долгосрочные перспективы акций Китая. Но для начала уверенного ралли нужны четкие сигналы о смягчении натиска регуляторов, об улучшении отношений с США по вопросам экономического сотрудничества, а также позитив в СМИ и комментариях управляющих. Такие гиганты, как BlackRock, UBS, HSBC, Goldman Sachs, уже рекомендуют воспользоваться привлекательными оценками китайских компаний и нарастить их долю в портфеле."

То есть в качестве аргумента используется тезис, что китайский рынок рекомендуют какие-то другие аналитики. Это непрофессиональный подход к оценке.

В разделе про рекомендации российских акций используется аргумент:

"Не менее значимый фактор поддержки российского рынка акций — бум IPO. За последние два года рекордное число отечественных компаний вышло (или собирается выйти) на биржу. Наибольшую активность проявил IT-сектор."

График, приведенный после этого показывает, что бум IPO есть скорее в фантазиях аналитиков.

График, приведенный после этого показывает, что бум IPO есть скорее в фантазиях аналитиков.

Настоящий бум IPO наблюдался в 2006-2007 годах и закончился падением российского рынка на 70% в долларовом выражении. Сомнительно, что это аргумент в пользу роста рынка.

Как ведут себя различные отрасли во время падения и роста экономики?Один из самых интересных графиков в обзоре, который заимствован у Goldman Sachs.

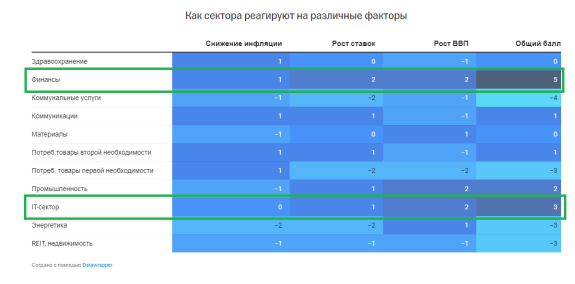

Если вы ждете ускорения экономического роста, то наиболее перспективными секторами будут финансы, промышленность и IT. Если ждете замедления экономики, то ваш выбор - потребительские товары, здравоохранение, энергетика.

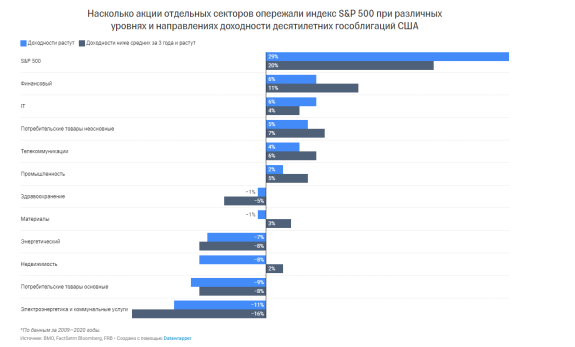

Как ведут себя сектора при росте ставок доходности облигаций?

"С растущими ставками финансовый и IT-сектора, а также сектора потребительских товаров второй необходимости и телекоммуникаций опережали рынок. А вот сектора потребительских товаров массового спроса, недвижимости, коммунальных услуг и энергетический сектор, напротив, отставали от рынка."

Об инфляции

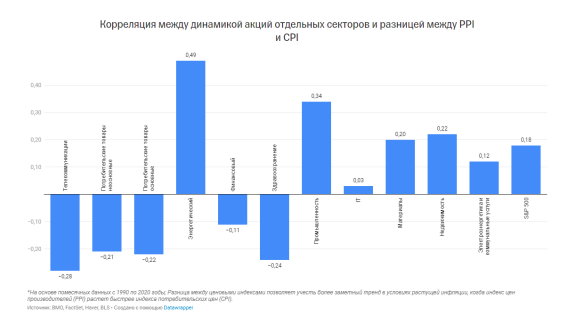

"Если говорить о влиянии инфляции на компании, то тут тоже все давно изучено. Высокая инфляция, как правило, сильно бьет по компаниям потребительского сектора, здравоохранения, а также может негативно влиять на финансовый сектор и сектор телекоммуникаций. Хорошо переживают высокую инфляцию компании в сфере энергетики, промышленности, добычи материалов, недвижимости."

Тинькофф ждет замедления инфляции, роста ставок и роста ВВП. Такое сочетание наиболее благоприятно для финансового сектора и IT.

Модель оценки может подсказать, какие сектора будут лучше работать при различных сценариях. Я, например, склоняюсь к сценарию, где инфляция останется на высоком уровне, ставки будут расти, рост ВВП замедлится. Такое сочетание факторов дает лучший потенциал сектору недвижимости.

Мнение по облигациям - негатив

В Тинькофф рекомендуют еврооблигации с коротким сроком погашения, чтобы нивелировать процентный риск. А когда доходности долгосрочных гособлигаций США достигнут 2—2,2%, рекомендуют приступить к формированию позиции в долгосрочных еврооблигациях и тем самым сделать ставку на постепенное снижение инфляционного давления.

Сырьевые рынки - негатив

Здесь мнение Тинькофф сильно отличается от других инвесткомпаний.

"Мы негативно смотрим на товарные рынки, потому что часть драйверов роста, указанных выше, временны, а значит, коррекция неизбежна. В краткосрочной перспективе риски слишком высоки, а в долгосрочной — потенциал роста сильно ограничен. Мы считаем, что попытка заработать на продолжении ралли не стоит рисков лопнувшего пузыря."

Интересно, как такое мнение сочетается с прогнозом "увеличивать долю" для российского рынка, где 70% капитализации составляют сырьевые компании.

Оптимальный портфель

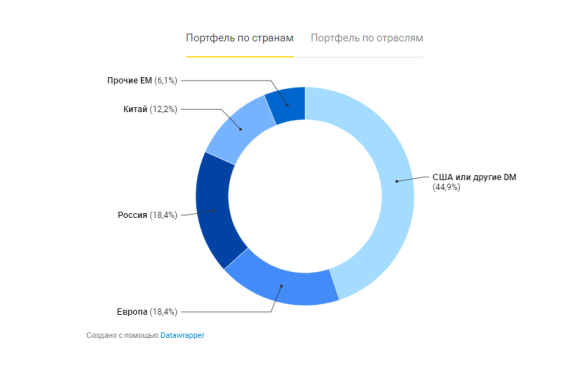

Тинькофф единственные сделали портфель с рекомендуемым распределением активов в соответствии со своими взглядами на рынок. Такой подход достоин уважения.

"В нашем оптимальном портфеле доля России выше, чем на мировом рынке акций (18,4% против ок. 1%), потому что мы позитивно смотрим на российский фондовый рынок, а еще он понятнее и ближе нашему инвестору. Под китайские акции мы также рекомендуем отводить более высокую долю, чем они занимают на мировой арене (12,2% против 4%), потому что за последнее время они существенно подешевели, а еще они помогают сделать ставку на рост второй экономики мира."

В оптимальном портфеле по отраслям делают ставку на финансовый сектор и IT.

Противоречий с написанным выше нет.

2. Атон

25. Атон - Стратегия 2022 (09.12.2021).pdf4.26 MbDownload

Стратегия от Атон больше предназначена для выбора отдельных акций российского рынка. Аналитики отмечают его хорошие перспективы

.

На чем основан оптимизм по России?

На чем основан оптимизм по России?

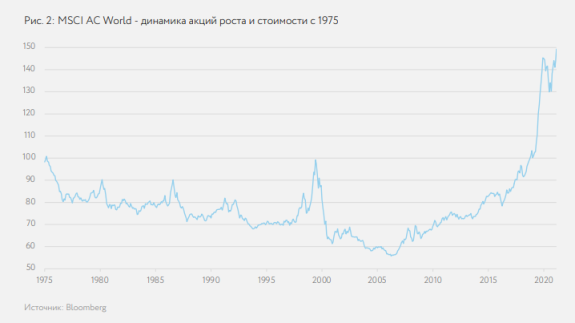

Один из главных тезисов - восстановление мировой экономики завершено, поэтому бум в технологических акциях роста окончен. Ждут "ротации доходности" в пользу циклических и сырьевых компаний, которые хорошо представлены на российском рынке.

"Мы считаем, что именно такие акции должны преобладать в инвестиционных портфелях".

Отношение акций роста к акциям стоимости

Бенефициаром роста инфляции и процентных ставок Атон считает банковский сектор, имеющий высокую корреляцию и самую высокую бету к доходности облигаций. Кроме того, при повышении ставок у банков растет уровень чистой процентной маржи. Здесь Атон сходится во мнении с Тинькофф.

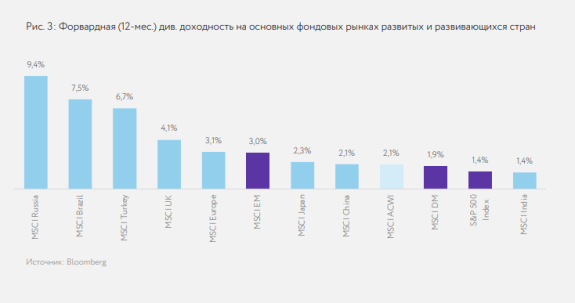

Отмечают высокую дивидендную доходность России, а также хорошие перспективы роста в условиях инфляции. Большинство «голубых фишек» выплачивают дивиденды с доходностью 9-14%, а также имеют дисконт 30-40% к мировым аналогам по любым известным мультипликаторам.

Отмечают высокую дивидендную доходность России, а также хорошие перспективы роста в условиях инфляции. Большинство «голубых фишек» выплачивают дивиденды с доходностью 9-14%, а также имеют дисконт 30-40% к мировым аналогам по любым известным мультипликаторам.

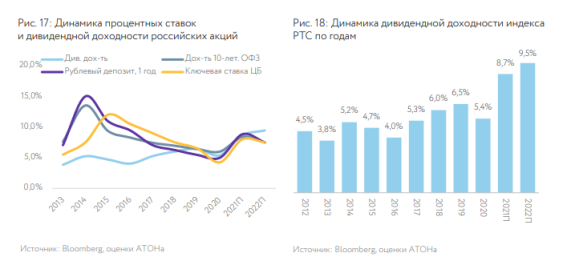

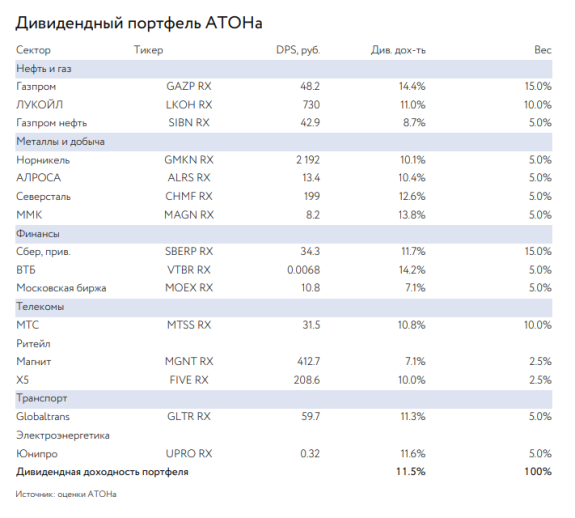

Интересный график, сравнивающий дивидендную доходность рынка с доходностью депозита и гособлигаций. Атон ожидает, что дивдоходность в ближайшие два года будет выше 8%.

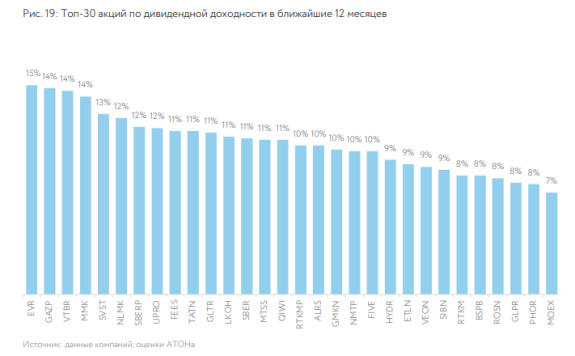

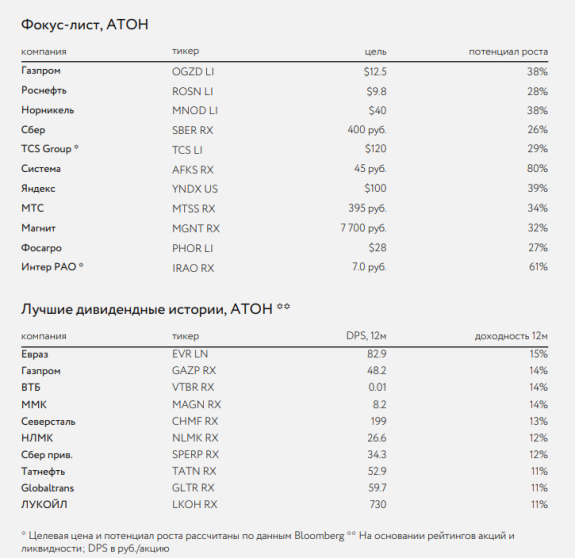

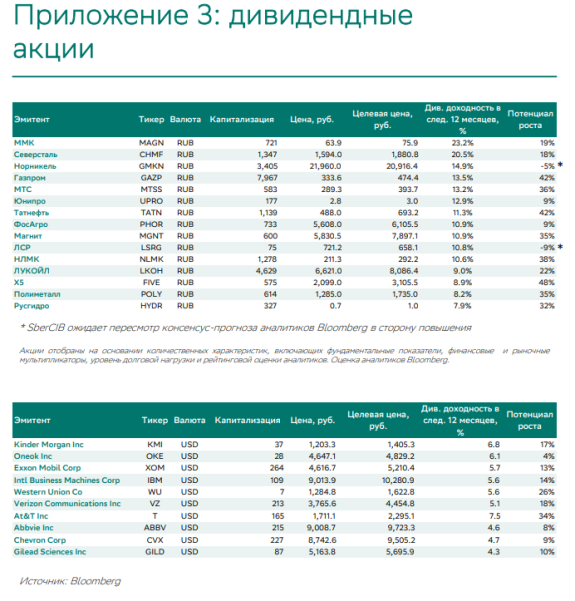

Лидеры по ожидаемой дивидендной доходности в ближайшие 12 месяцев по мнению Атон.

В начале обзора Атон приводит список акций с лучшим потенциалом роста и лучшие дивидендные акции. Если объединить да списка, то идеальной компанией по параметру "дивиденды + потенциал роста" должен быть Газпром. Об этом пишут почти все инвесткомпании, что не может не настораживать.

Атон отдельно приводит свой дивидендный портфель, однако здесь нет ни истории доходности, ни принципов отбора акций в него. На мой взгляд без этих составляющих ценность такой аналитики минимальна.

Большая часть обзора Атона содержит описания перспектив отдельных отраслей. Главный вопрос к этой части - почему аналитики рекомендуют почти все акции? Нефтегаз, металлургия, банки, потребительский сектор, телекомы. Все компании имеют рекомендацию лучше рынка и за редким исключением получают оценку "нейтрально".

Некоторые наблюдения по отдельным отраслям, которые я отметил для себя:

Нефть - позитив. "Рост спроса обеспечит стабильно высокие цены на нефть. Объем предложения нефти также должен увеличиться примерно на 6 млн барр./сут. из-за снижения ограничений на добычу в рамках соглашения ОПЕК+ на протяжении этого года. Мы считаем, что к серьезному профициту на рынке это не приведет, если только не последует каких-то неприятных сюрпризов в динамике роста спроса – либо из-за вспышек COVID, либо из-за высоких цен на сырье".

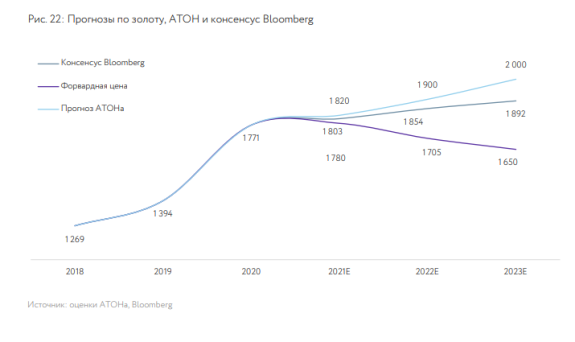

Золото - позитив. "Более высокая, чем ожидалось, инфляция, возвращает золото на радары инвесторов, и мы считаем, что его перспективы в 2022 году начинают оцениваться инвесторами как в целом умеренно позитивные". Почему при таких прогнозах в списке лучших акций нет золотодобытчиков?

Золото - позитив. "Более высокая, чем ожидалось, инфляция, возвращает золото на радары инвесторов, и мы считаем, что его перспективы в 2022 году начинают оцениваться инвесторами как в целом умеренно позитивные". Почему при таких прогнозах в списке лучших акций нет золотодобытчиков?

Алюминий - позитив. В долгосрочной перспективе спрос на алюминий выглядят стабильными ввиду развития автопрома – где, как ожидается, потребность в алюминии вырастет до 150-250 кг на автомобиль (использование данного металла помогает снизить вес автомобиля, уровень загрязнения окружающей среды и долговечность).

Алроса - нейтрально. Спрос на ювелирные изделия на ключевых рынках, таких как США, Китай и Индия, остается высоким. Ценовая конъюнктура остается очень благоприятной в связи с тем, что мировые лидеры алмазной отрасли распродали свои запасы. Но из-за отсутствия запасов, которые можно распродать у Алросы нейтральный рейтинг.

Банки - позитив. Российский финансовый сектор – один из основных бенефициаров высоких процентных ставок, повышение которых заметно увеличивает процентные доходы финансовых компаний. Мы также прогнозируем в 2022 году невысокий объем резервирования. Увеличение маржи и низкий уровень рисков обеспечат умеренный рост прибыли на акцию (EPS) банков (+10-15% в 2022).

Удобрения - позитив. "Мы ожидаем, что на рынке удобрений сохранится дефицит, поддерживаемый торговыми ограничениями в мире, дорогим сельскохозяйственным сырьем и газом. Акции Фосагро предлагают хорошую возможность для участия в позднем сырьевом суперцикле. Компания предлагает хороший баланс между капзатратами и дивидендами. Акции Акрона выросли в два раза, и мы не видим причин для дальнейшей опережающей динамики, несмотря на благоприятную макроэкономическую обстановку – сохраняем рейтинг НЕЙТРАЛЬНО."

Единственный сектор, где можно встретить негативный взгляд - недвижимость. "Мы ожидаем, что спрос на квартиры в 2022 году будет ниже вследствие роста ставок по ипотечным кредитам. В частности, последняя опубликованная статистика по ипотечным сделкам в Москве за октябрь 2021 показала снижение спроса на 12% г/г." Однако в рекомендациях отдельных компаний ПИК получает рейтинг "выше рынка", Эталон - "выше рынка".

3. Сбербанк CIB - худший обзор

27. Сбербанк CIB Стратегия 2022.pdf1.01 MbDownload

Возможно у Сбербанк CIB есть какая-то другая стратегия? Выглядит как 12-страничная отписка с перечислением итогов 2021 года. Интересных графиков и мыслей на 2022 год я почти не нашел.

UPD

Другая стратегия действительно есть

Sber_en.pdf1.48 MbDownload

2022 - год неопределенности? Как и 2023, 2024, 2025...

Если кратко описать выводы Сбербанка.

- Увеличение ставок негативно для рынков акций и облигаций.

- Российский рынок будет лучше других благодаря росту цен на нефть и газ

- Облигации и золото будут в аутсайдерах."Мы рекомендуем придерживаться умеренной дюрации в облигациях, не более 3-5 лет." Индекс S&P500 вырастет на 10%.

Сбербанк приводит список дивидендных акций для России и США. Без комментариев, объясняющих выбор. Никакой истории тоже нет.

Сбербанк приводит список дивидендных акций для России и США. Без комментариев, объясняющих выбор. Никакой истории тоже нет.

Отдельно идут акции с наибольшим потенциалом. Газпром попал в оба списка. Также высокий потенциал видят у Яндекса, Segezha, X5.

4. Открытие

29. Открытие Стратегия 2022.pdf1.54 MbDownload

Тезисы:

Акции США - умеренный позитив. "ФРС США сохранит относительно мягкую монетарную политику. Ускорение инфляционных процессов не пугает монетарные власти, однако на него все больше обращают внимание. Фондовый рынок США в 2022 году сохранит, на наш взгляд, статус наиболее привлекательного среди развитых стран. После опережающего роста индексов в 2020-2021 годах мы ожидаем более умеренную динамику, на уровне 7% в год до 4 850 пунктов по индексу S&P 500."

Россия - суперпозитив. Российский рынок акций является бенефициаром высоких цен на сырьевые товары, в первую очередь на энергоносители. В условиях отсутствия нового витка геополитической напряжённости со странами Запада экономика РФ способна сохранить положительный импульс с целевым темпом роста ВВП в диапазоне 4-4,5%. В условиях отличного состояния госбюджета госрасходы выступают серьёзным драйвером для экономического роста. Наша цель по индексу «Московской биржи» составляет 4 800 пунктов, что предполагает потенциал роста на уровне 26%. Прогнозируемая средняя дивидендная доходность по рынку – 9,5%.

Золото для долгосрочного владения. Некоторое ужесточение монетарной политики регуляторов может оказать давление на цены драгметаллов в 2022 году, особенно золота. Однако стоит иметь в виду долгосрочный характер вложений в этом классе активов и использовать период относительной слабости цен для постепенного увеличения его доли в портфеле.

Топ-10 акций. В объяснениях выбора акций конкретики мало. Выглядит скорее как запись блогера в "пульсе".

Топ-10 акций. В объяснениях выбора акций конкретики мало. Выглядит скорее как запись блогера в "пульсе".

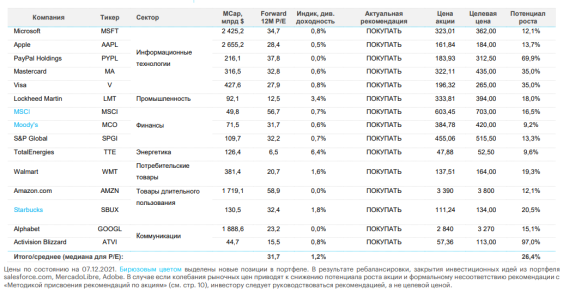

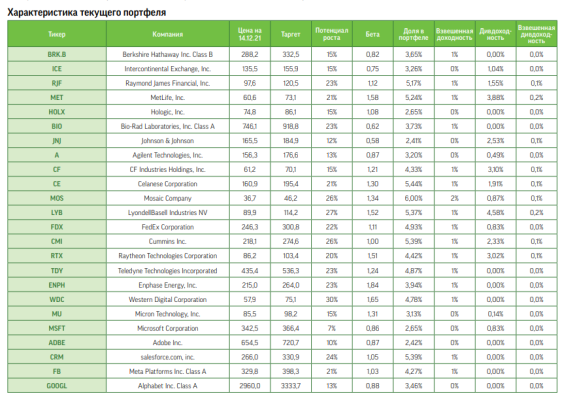

Топ-15 зарубежных акций. Без подробного объяснения выбора и какой-то модели оценки.

5. Альфа-банк

В стратегии Альфы есть несколько интересных наблюдений, но отсутствуют четкие рекомендации. Интересных графиков для добавления в обзор я не нашел.

Тезисы:

Экономически рост исчерпал себя, рост издержек и логистические проблемы приведут к замедлению роста мировой экономики.

Тоже позитивно смотрят на рынок РФ. "Несмотря на распродажи в ноябре и декабре, российский рынок акций завершит 2021 год в числе лидеров по доходности, еще больше увеличив отрыв от развивающихся рынков. Главной его идеей остается высокая дивидендная доходность. Российский рынок акций в 2022 году, скорее всего, покажет опережающую динамику относительно других рынков акций: +15% – в базовом сценарии.

Потребительский сектор как защита от инфляции. Ускорение инфляции – важнейший фактор для всего корпоративного сектора в 2022 году. Рост сырьевых цен, задержки поставок, дефицит отдельных комплектующих (пример – полупроводники) – все это сказывается на издержках компаний. Проще других приходится компаниям потребительского сектора, которые могут перекладывать рост издержек на конечных потребителей. Очень спорный тезис, который не подтверждается статистикой из обзора Тинькофф.

О ветре и генерации в Европе. Место закрытых грязных генерирующих мощностей в Европе должны были занять ветряки и солнечные батареи. И действительно, установленная мощность продолжала расти. Но во 2-м полугодии 2021 года установившаяся безветренная погода привела к тому, что ветряки стали производить на 30% меньше, чем рассчитывалось, что означает потери 5% предложения. С ростом доли ВИЭ проблема нестабильных объемов будет увеличиваться. С другой стороны, если ветер в 2022 году будет дуть с прежней силой, это может серьезно сократить спрос на газ, что даст возможность ценам прийти в норму. По крайней мере, на какое-то время.

Рекорды в ценах на газ могут стать нормой. Рост цен на газ в Европе и Азии стал результатом не только увеличения спроса, но и инфраструктурных ограничений. В частности, это касается СПГ, где многое упирается в мощности по сжижению и разжижению, а также в имеющийся флот танкеров. В результате мы видим, что на фоне заоблачных цен на газ в Европе и Азии цена на газ в США хотя и выросла, но осталась в целом в рамках обычных сезонных колебаний. Продолжение роста мировой экономики неизбежно приведет к увеличению спроса на энергоресурсы, что в условиях ограничений предложения и логистики будет способствовать сохранению высоких цен. В 2022 году в случае с ЕС будет работать еще и фактор низких запасов газа, восполнить которые в условиях высоких цен будет довольно проблематично. На этом фоне должен будет расти спрос и на другие энергоносители, например нефть и даже уголь, что также будет поддерживать их стоимость. Это одна из причин благоприятного прогноза по нефти на 2022 год.

Базовый сценарий от Альфы - замедление роста экономики. Новая волна торговых ограничений с Китаем. Цены на нефть останутся на высоких уровнях. Инфляция стабилизируется.

6. Freedom

6. Freedom

28. Фридом Финанс Стратегия 2022.pdf9.72 MbDownload

Некоторые тезисы:

Повышение ставок - негатив - для рынка акций США. Начало цикла повышения ставок или активизация этого процесса сопровождались коррекцией рынка акций в 1982-м, 1984-м, 1985-м, 1994-м, 1999-м, 2015-м и 2018-м. Высокая инфляция не только стимулирует ужесточение денежно-кредитной политики в США, но и способна оказать негативный эффект на маржинальность американских компаний. В Barclays Research подсчитали, что в 1970-х ускорение инфляции обусловило падение их чистой рентабельности с 6,5–7% в 1950-60 годах до 5-5,5%.

В целом мы оцениваем перспективы рынка в 2022 году нейтрально-позитивно. По нашему прогнозу, рост EPS входящих в индекс S&P 500 эмитентов составит 9-14%. ВВП и занятость восстанавливаются в соответствии с первоначальными прогнозами. Появление новых штаммов COVID-19 не оказывает заметного давления на экономику. Число локальных локдаунов на минимуме. Перебои в цепочках поставок постепенно сходят на нет, дефицит чипов продолжает сокращаться. Инфляция оказывает незначительный эффект на маржинальность компаний из S&P 500. ФРС дважды за год повышает ставку с шагом 25 б.п.

Нефтедобыча - негативно. Появление профицита на рынке нефти в начале будущего года приведет к снижению ее цены и коррекции в акциях нефтедобывающих компаний.

Финансовый сектор - негативно. 2022 году прогнозируем нормализацию и замедление темпов роста фундаментальных показателей с учетом высокой базы 2021 года.

Игровые компании - позитивно. Акции игровых компаний (ATVI, TTWO, EA, ZNGA) выглядят привлекательно, благодаря сравнительно низким оценкам стоимости при перспективах многолетнего роста выручки и повышения маржинальности.

Игровые компании - позитивно. Акции игровых компаний (ATVI, TTWO, EA, ZNGA) выглядят привлекательно, благодаря сравнительно низким оценкам стоимости при перспективах многолетнего роста выручки и повышения маржинальности.

Здравоохранение - позитивно. В 2022 году сектор здравоохранения может привлекать инвесторов своими защитными свойствами в период высокой инфляции.

Выбор в альтернативной энергетике. Среди представителей индустрии выделяется израильская компания SolarEdge (NASDAQ: SEDG), которая лидирует в секторе и продолжает значительно опережать по темпам роста продаж своих основных конкурентов. По итогам 2021 года прогнозируется увеличение объемов реализации SolarEdge на 34%.

Наш прогноз для гостинично-ресторанного бизнеса на 2022 год умеренно позитивный. В качестве инвестиции можно рассмотреть акции Hyatt Hotels Corporation (NYSE: H).

Модельный портфель

Интересно, что портфель противоречит некоторым выводам, сделанным в обзорах по отраслям. Например, аналитики отмечают перспективы игровых компаний, но в портфеле их нет. По финансовому сектору отраслевой прогноз скорее негативный, но в комментариях к портфелю указывается, что "На фоне повышенной инфляции и ожидаемого роста ставок неплохую динамику, на наш взгляд, продемонстрируют компании финансового сектора, в особенности стоимостные акции."

Объяснение выбора акций:

"Портфель включает бумаги секторов и компаний, которые, по нашему мнению, будут демонстрировать позитивную динамику. Опираясь на ожидания сильного роста ВВП (4%), снижения безработицы (3,8%) и сохранения высокой деловой активности, мы полагаем, что в целом фондовые котировки продолжат двигаться вверх. Однако, принимая во внимание высокую инфляцию и значительную вероятность поднятия процентных ставок в 2022 году, мы отдаем предпочтение фактору «стоимости» (52,2%) при формировании портфеля.

На фоне ожидания сильных отраслевых трендов полагаем, что в 2022 году крупные и высокомаржинальные ИТ-компании останутся бенефициарами рынка. Также мы позитивно оцениваем перспективы секторов промышленности и основных материалов в силу их проциклических характеристик. В частности, из-за энергетического кризиса в Европе и Азии ожидаем дефицита удобрений и продукции нефтехимии, поэтому включили в состав портфеля представителей этих секторов. Кроме того, проблемы в цепочках поставок будут стимулировать спрос на логистику".

Краткие выводы

1. Почти все инвесткомпании ждут замедления инфляции и одновременного сохранения высоких цен на сырье, что оправдывает хороший потенциал российского рынка. Одно противоречит другому. Есть ощущение, что аналитики, просто хотят, чтобы цены не росли, а портфель акций обновлял новые максимумы.

2. Российский рынок акций - топ-выбор у всех аналитиков. Нет ни одного обзора, который бы утверждал обратное. Даже Тинькофф, который считает рост цен на сырье "пузырем", дает рекомендацию увеличивать долю России в портфеле. Напомню, что сырьевые компании составляют более 70% капитализации рынка РФ.

3. Среди российских компаний наибольшую популярность имеет Газпром. Во всех подборках он включен как в списки акций с лучшим потенциалом, так и в списки лучших дивидендных акций. Далее по популярности следуют ВТБ, АФК Система, Яндекс, Сбер.

4. Большинство пишет о необходимости сокращать позиции по растущим компаниям и увеличивать долю компаний стоимости с низкими мультипликаторами.

5. Консенсус среди аналитиков: "Рост ставок в США приведет к падению стоимости облигаций, поэтому их долю в портфеле нужно сокращать. Покупайте облигации с коротким сроком погашения".

6. По золоту консенсус также формирует негативное отношение. Тем не менее, падение актива может быть использовано для формирования долгосрочных позиций.

7. По Китаю умеренно-позитивные прогнозы. Почти все инвестдома рекомендуют увеличивать долю, но стараются явно не подчеркивать это.

8. По европейским акциям отмечается дешевизна по мультипликаторам. Это основа для умеренно-позитивных рекомендаций.

9. По акциям США также скорее сдержанный оптимизм. Отмечается дорогая оценка по мультипликаторам, но вера в рост прибыли технологического сектора поддерживает оптимистичные настроения.

10. Мне понравился подход Тинькофф к выбору акций в отдельных отраслях на основе исторических корреляций доходности с инфляцией, ростом ставок и изменением ВВП. Их прогнозы привели к ставке на финансовый и технологический сектор. Мой взгляд говорит о хорошем потенциале сектора недвижимости.

11. Технологии и финансы - любимые отрасли у аналитиков при выборе американских акций. Нефтегаз и банки - при выборе российских.

12. В обзор стратегий не были включены наблюдения от других инвестдомов (МКБ, ПСБ, Кит Финанс и прочие) так они в основном повторяют упомянутые тезисы, при этом интересных графиков и наблюдений я в них не нашел.

13. Лучшая стратегия однозначно у Тинькофф. Не согласен со многими пунктами, но подача материала, удобство и интересные графики выводят его в лидеры. Кроме того, это единственная настоящая стратегия. Она включает мнение по всем классам активов и приводит оптимальный портфель с весами, учитывающие мнение аналитиков. Также можно отметить обзор от Атон.

14. Для себя сделал вывод, что мне не интересно читать о произошедшем в 2021 году. Гораздо приятнее анализировать мнения и инвестиционные тезисы в пользу каких-то прогнозов на будущее. Почти все обзоры страдают графоманией. Аналитики перечисляют факты, которые не подводят к какому-то тезису и выводы. Постараюсь учитывать это при написании собственных аналитических материалов.

-------------

-------------

Не забудьте потестировать терминал Bastion в Google Sheets. На этой неделе будет представлена обновленная версия https://boosty.to/bastion/posts/5c1dad0d-f670-450e-88c0-ec7cebc0518a

-------------

Последние обновления портфелей

США

Активная стратегия США. Обновление #3 (ноябрь 2021)

Дивидендный портфель: акции США. Обновление #9 (декабрь 2021)

Россия

Активный портфель РФ: Ребалансировка #8 (ноябрь 2021)

Дивидендный портфель: акции РФ. Обновление #10 (декабрь 2021)

Другие

Дивидендный портфель из немецких акций (июль 2021)

Дивидендный портфель Германия. Январь 2022.

Пассивные портфели - Январь 2022.

Активная стратегия РФ - Январь 2022.

Активная стратегия США - Февраль 2022. Первая половина.

Дивидендная стратегия США - Февраль 2021. Вторая половина.

Дивидендная стратегия РФ - Март 2021. Первая половина.