Инвесткомитет: обзор Segezha Group

Лесопромышленный холдинг Segezha Group 28 апреля должен выйти на IPO на Московской бирже. В мартовском отчете от Ernst & Young компания была оценена в ₽124 млрд. На прошлой неделе появилась новость, что ВТБ оценил Segezha для размещения акций в ₽130-160 млрд.

UPD

Нa IPO компания была оценена в ₽125 млрд, что близко к нижней границе изначального ценового диапазона (здесь и далее курсивом выделены изменения в обзоре).

Два года назад компания оценивалась экспертами в ₽25–40 млрд. Насколько рост оценки в 4 раза справедлив? Мы разберем, что представляет бизнес Segezha Group сегодня и насколько предложенная оценка на IPO является адекватной.

Как появилась компания?

Сегежский целлюлозно-бумажный комбинат, градообразующее предприятие карельского города Сегежи, был построен в 1939 году и стал главным поставщиком бумажных мешков для промышленности СССР.

В 1992 году комбинат реорганизован в предприятие с государственным участием, а во второй половине девяностых приватизирован крупным шведским концерном AssiDoman AB.

В общей сложности за предприятие, на которое тогда приходилось более 60% российского производства упаковочной бумаги и бумажных мешков, было заплачено $50 млн. Еще $100 млн шведы собирались вложить, чтобы сделать компанию конкурентоспособной на европейском рынке.

Однако иностранный менеджмент в России конца 90-х не прижился. В план повышения эффективности входило сокращение численности работников, что вызвало недовольство населения. Кроме того, шведы не получили налоговых льгот, вместо которых, власти потребовали продолжать большие социальные расходы.

Журнал Эксперт в 2000 году писал:

Столкнувшись с букетом проблем, свойственных градообразующим предприятиям (прожорливая социальная сфера, избыточная численность кадров, необходимость закупать на собственные средства мазут и т. д.), шведы были шокированы.

В конце 97-го попытка демонтировать ненужное оборудование закончилась вмешательством прокуратуры. В июне 1998 года арбитражный суд республики ввел на комбинате процедуру наблюдения, а спустя два месяца - внешнее управление.

Внешним управляющим был назначен Василий Преминин, который затем остался генеральным директором компании и, судя по всему, одним из владельцев. Проследить дальнейшую судьбу собственников Сегежского ЦБК непросто — предприятие было выведено в офшоры.

Новые владельцы и новые финансовые проблемы

В 2012 году следствие обнаружило, что ЗАО «Инвестлеспром», владевшее Сегежским ЦБК, принадлежит кипрским офшорам президента Банка Москвы Андрея Бородина и его заместителя Дмитрия Акулинина.

Бородин был ближайшим соратником бывшего мэра Москвы Юрия Лужкова. После того, как Лужкого отправили в отставку, Бородин был обвинен в мошенничестве и объявлен в международный розыск.

Конфликт докатился до Сегежи. Комбинат в 2011 году несколько раз приостанавливал работу из-за отсутствия финансирования со стороны Банка Москвы, фактически став банкротом. Позже у банка отберут лицензию, а распоряжаться Инвестлеспром и Сегежей будет санатор — Банк ВТБ.

Современная история

Новая история компании началась в 2014 году. ВТБ нашел покупателя на актив в виде АФК Система Владимира Евтушенкова. Холдинг купил «Инвестлеспром» за $600 млн (на тот момент около ₽19,2 млрд).

Инвестлеспром тогда включал Сегежский ЦБК и семь леспромхозов. Евтушенков называл компанию проблемным, запутанным активом, который для Системы означает венчурное вложение.

Сейчас Segezha Group примерно на 96,9% принадлежит АФК "Система", еще около 2,9% - у CEO Segezha Group Михаила Шамолина, 0,2% - у управляющего партнера АФК Али Узденова.

UPD

В результате IPO доля акций Segezha в свободном обращении составит 23,9% (без учета опциона на доразмещение). АФК "Система" остается основным акционером с долей в 73,7% (без учета опциона).

При новом инвесторе Сегежа начинает активно инвестировать в развитие:

— Инвестлеспром объединен с другими лесными активами АФК Система и проводит ребрендинг, назвав себя Segezha Group.

— В 2015 году введена новая линия по производству бумажных мешков в Карелии. Мощности выпуска были увеличены на 20% до 540 млн мешков в год.

— В 2015 году была принята обширная инвестиционная программа объемом свыше ₽40 млрд на расширение мощностей Сегежского ЦБК и строительство второй очереди Вятского фанерного комбината в Кирове.

— В 2016 году холдинг купил 60% крупнейшего российского производителя пиломатериалов – Лесосибирского ЛДК № 1.

— В Европе Segezha Group развивает производство бумажной упаковки на семи заводах: в Германии, Нидерландах, Дании, Италии, Румынии, Турции, Чехии.

— Последняя крупная покупка - еще один актив в Красноярском крае — Новоенисейский ЛХК. Вхождение предприятия в группу увеличит ее мощности по выпуску пиломатериалов на 30–50%. Стоимость покупки составляет ₽2,3 млрд, писал Коммерсантъ.

— В 2021 году Segezha Group запустила первое в России масштабное промышленное производство CLT-панелей в городе Соколе Вологодской области. Объем инвестиций Segezha Group в новое производство – более 3 млрд рублей.

И это лишь часть деятельности компаний на рынке слияний и поглощений

.

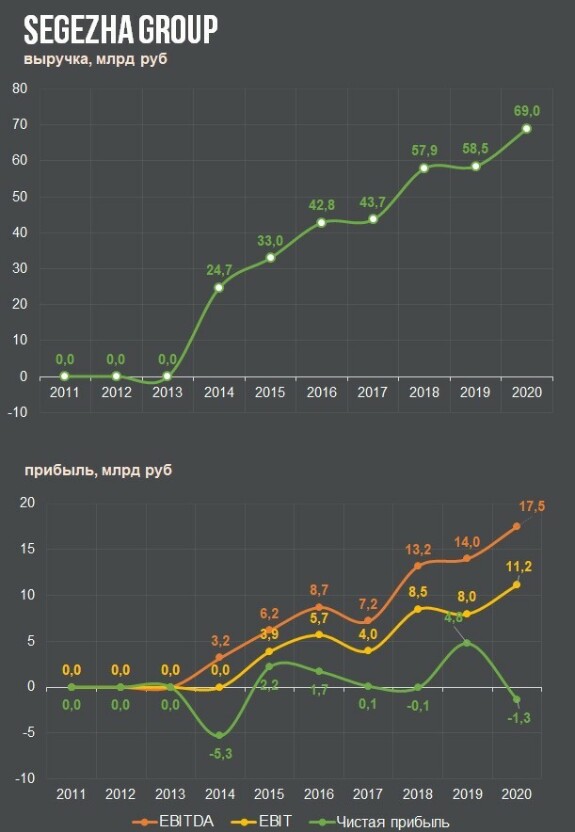

Благодаря новой стратегии, выручка компании за 5 лет удвоилась, EBITDA выросла в 5 раз.

Активы Segezha Group сегодня

В России компания имеет два целлюлозно-бумажных комбината в Соколе и Сегеже, Вятский фанерный комбинат, а также 5 предприятий по производству пиломатериалов. Производство бумажных мешков осуществляется как в России, так и в Европе.

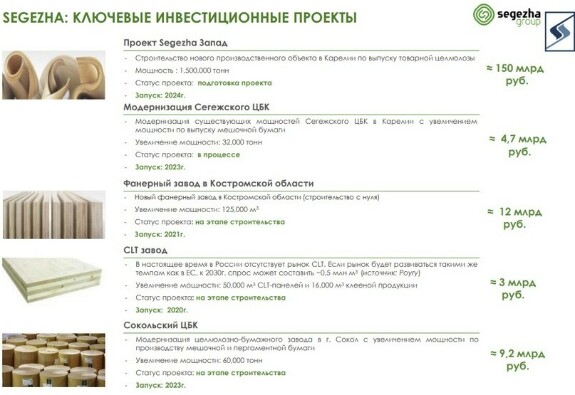

У компании остаются грандиозные планы по расширению

В презентации АФК Система указывает проект Segezha Запад, который включает строительство завода по выпуску товарной целлюлозы на 1,5 млн тонн стоимостью ₽150 млрд. Если он будет реализован, это увеличит выручку компании почти на треть.

Также компания строит фанерный завод в Костромской области, обновляет Сегежский и Сокольский ЦБК.

В проекте существует также проект Segezha Восток по строительству ЦБК в Красноярском крае.

Сегменты выручки

Бумага и упаковка — 57% выручки. Основной источник доходов Segezha. Темпы роста мирового спроса невысокие и составляют около 1% в год. Однако, как отмечалась выше, компания имеет масштабные планы по расширению.

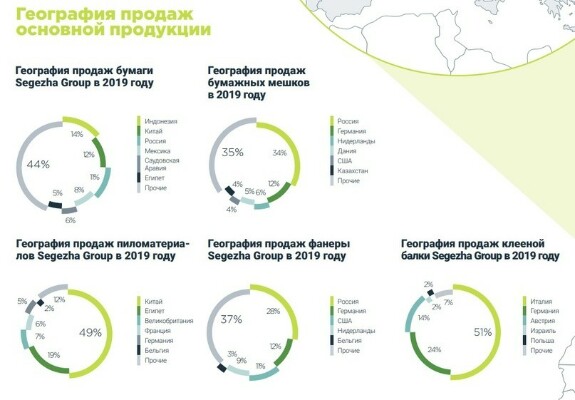

Основные рынки сбыта - Европа, Китай и другие южноазиатсккие страны. На Россию приходится менее трети продаж.

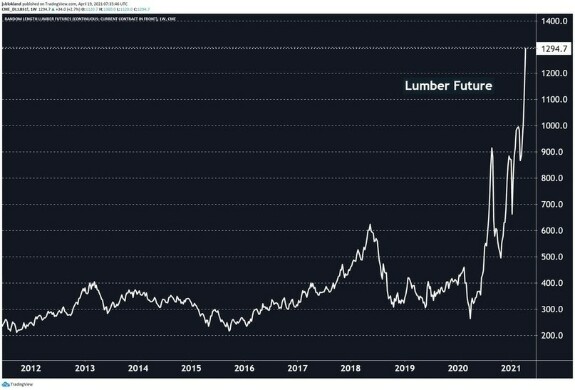

Пиломатериалы и паллеты — 23% выручки. Этот сегмент интересен тем, что в 2021 году бешено растут цены на строительные товары. Мы отмечали это в обзоре в Telegram. Благодаря тренду, Segezha покажет очень хорошие результаты по росту доходов в ближайшие кварталы.

Фанера — 13% выручки. Завод в Костромской области позволит увеличить объем выпуска фанеры на 65%.

Клееные деревянные конструкции — 4% выручки. Небольшой сегмент, но темпы роста мирового спроса долгосрочно здесь будут высокими из-за спроса на частные дома.

В мировых масштабах Segezhа является крупным участником рынка. Например, по производству мешочной бумаги компания занимает 3-е место в мире, по бумажным мешкам 2-е место в Европе. На российском рынке компания лидирует по производству пиломатериалов.

География продаж

У компании широчайшая география продаж. Более 70% доходов Segezha получает от экспорта. Учитывая, что выручка привязана к мировым ценам на древесину и бумагу в долларах и евро, а значительная часть издержек компании в рублях — акции компании будут служить хорошим хеджем для российского инвестора от ослабления валюты.

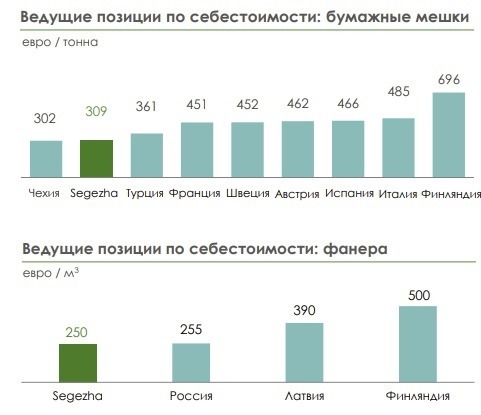

Производить в России и продавать за границей выгодно. Как и российские металлурги, компания имеет супернизкие издержки производства. Себестоимость производства бумажных мешков и фанеры на треть дешевле, чем в Европе.

Негативная сторона — убытки

Если смотреть на историческое увеличение выручки и EBITDA, а также перспективы дальнейшего роста, то может сложиться ощущение, что Segezha Group — идеальный актив для инвестора.

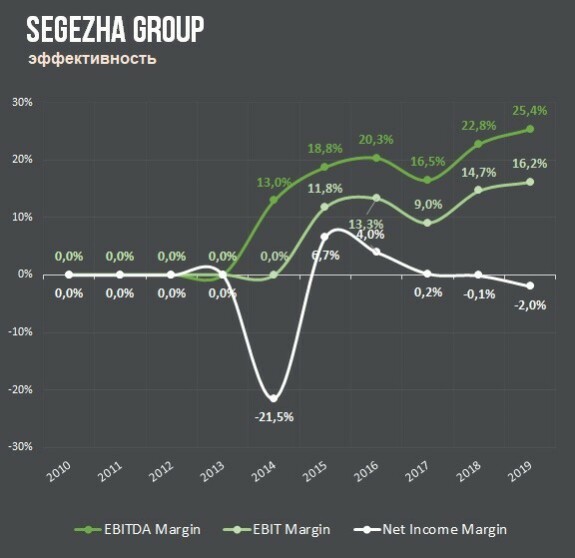

Однако то, о чем мало упоминается в отчетах и презентациях — при очень хороших темпах роста доходов прибыльность остается на невысоком уровне.

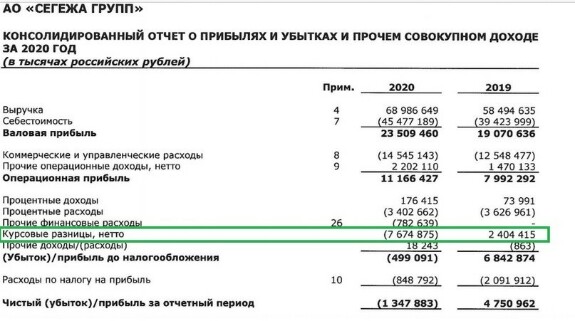

По итогам 2020 года компания получила ₽1,3 млрд убытка. Основная причина — переоценка большого валютного долга.

В предыдущие годы маржа чистой прибыли также была очень низкой. Это объясняется большими расходами на обновление и расширение бизнеса компании.

Долг

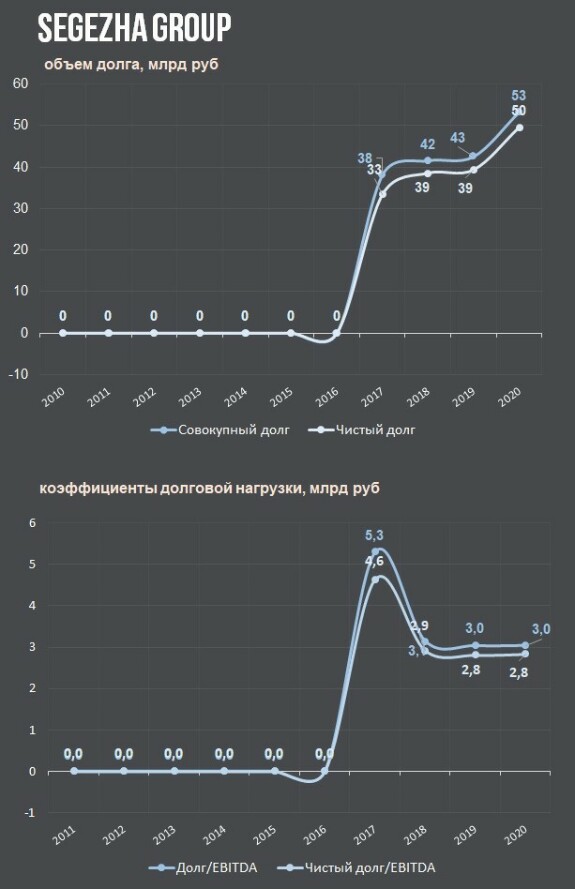

Покупка компаний и модернизация производства финансируется ростом долга. С 2015 года его размер вырос с нуля до ₽53 млрд. Чистый долг/EBITDA на достаточно высоком уровне в 2,8x, в предыдущие годы значение доходило даже до уровня 4,6x.

Причина низкой прибыльности — большие расходы на обслуживание долга. В общей сложности в 2020 году компания потратила ₽4,2 млрд на процентные и прочие финансовые расходы.

Чтобы финансировать дальнейшее расширение, компании нужны средства. Сейчас Segezha проводит IPO, чтобы пополнить капитал для масштабных инвестиций без роста долга.

UPD

Segezha Group привлекла ₽30 млрд в ходе IPO на Московской бирже.

В кредитах и займах для расширения производства нет ничего плохого. Когда компания примет решение перестать расти, она сможет сократить инвестиции, а высвободившийся денежный поток отправить на сокращение долговой нагрузки.

В кредитах и займах для расширения производства нет ничего плохого. Когда компания примет решение перестать расти, она сможет сократить инвестиции, а высвободившийся денежный поток отправить на сокращение долговой нагрузки.

Однако нас настораживает, что при большом долге и потребности в капитале Segezha выплачивает дивиденды.

Дивиденды

По итогам 2017 года компания выплатила ₽1,5 млрд дивидендов, 2018 — ₽3,8 млрд, ₽2019 — 4,5 млрд. Перед IPO Segezha Group обновила дивидендную политику, заявив о планах выплачивать ₽3-5,5 млрд дивидендов ежегодно.

UPD

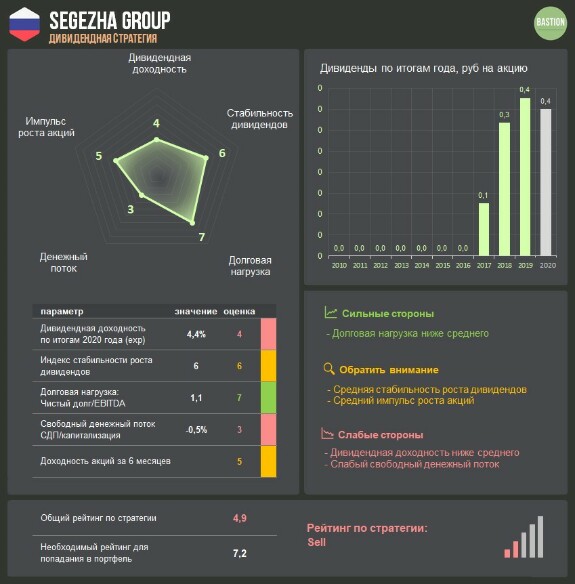

При оценке в ₽125 млрд это означает потенциальную дивидендную доходность в 4,4%, немного ниже среднего для российского рынка акций. Чистый долг упал за счет привлечения кэша, что снизило коэффициент долговой нагрузки. Тем не менее, компания инвестирует кэш в развитие, что вновь поднимет коэффициент "чистый долг/EBITDA".

Если компании очень нужен капитал для расширения, то зачем сейчас выводить его через дивиденды? У нас есть два объяснения, почему Сегежа делает это:

1) Основной владелец АФК Система нуждается в финансировании для погашения собственного долга.

2) Расчет на то, что инвесторы на IPO оценят дороже компанию, которая платит дивиденды. Такой бизнес воспринимается как более надежный, а, следовательно, может получить более дорогую оценку.

Оценка по мультипликаторам

UPD

Коэффициенты в таблице пересчитаны с учетом привлечения ₽30 млрд в виде кэша.

Предполагаемая рыночная капитализация лесопромышленного холдинга составляла от ₽122,5 млрд до ₽152,4 млрд. Из-за размещения по нижней границе обновили карточку по стратегии с учетом капитализации в ₽125 млрд.

Так как акции не торговались на бирже, импульс роста акций взят нейтральным — оценка 5 из 10.

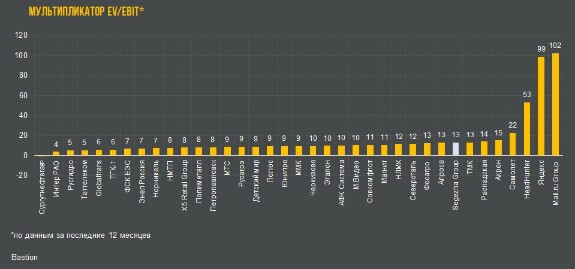

При такой оценке, компания c учетом долга сейчас оценивается в 13 операционных прибылей и в 8 EBITDA. Это все еще дорогая оценка для российского рынка акций. До IT-компаний мультипликаторы не дотягивают, но среди российских экспортеров это один из самых дорогих бизнесов.

Из-за убытка P/E подсчитать нельзя. Если взять скорректированный на курсовые разницы показатель, то P/E будет на уровне около 20x, что более чем в 2 раза выше среднего для российского рынка акций уровня.

Модель будущих денежных потоков

Мы не принимаем решения на основе DCF-модели напрямую, а только используем ее как дополнительный взгляд на оценку компании. В предложенном сценарии после окончания масштабных инвестиционных программ годовой свободный денежный поток к 2024 году достигнет ₽17 млрд. Это формирует целевую капитализацию компании в ₽133,5 млрд или 9 рублей за акцию после IPO. Величина ниже верхней границы размещения.

UPD

Оценку по DCF после IPO не меняем.

Выводы для стратегий

1. Segezha Group — бизнес, показывающий значительные темпы роста за счет сделок слияний и поглощений, финансируемых в долг.

2. Компания ориентирована на экспорт и является хорошим хеджем от снижения курса рубля.

3. Компания выигрывает от тренда на рост цен на бумагу и пиломатриалы, который стал особенно заметным в 2021 году.

4. Segezha имеет масштабные планы дальнейшей экспансии, которые могут помочь увеличить выручку в 2 раза к 2024 году.

5. Сейчас компания имеет убытки и отрицательный денежный поток, так как много инвестирует в развитие и занимает для расширения бизнеса.

6. Размещение близко к нижней границе диапазона в рамках IPO снизило мультипликаторы Segezha и сформировало потенциал по DCF-модели. Тем не менее, нельзя сделать вывод, что компания стала стоить дешево.

7. Для активной стратегии мы рассматриваем растущие бизнесы с высокими показателями эффективности и адекватными мультипликаторами.

В целом Segezha близка к прохождению по критериям, однако размещение по верхней границе ценового диапазона будет означать слишком дорогую премию в оценке. На IPO приобретать акции мы не будем, однако в шорт-листе для прохождения в активную стратегию точно оставим. При цене акции в 8 рублей и ниже (капитализация до ₽120 млрд) - рекомендуется к добавлению.

UPD

В качестве ставки на расширение масштабов бизнеса, а также долгосрочную инфляцию на ресурсном рынке, в том числе материалы из дерева, планируем к добавлению в активный портфель.

8. Слабый свободный денежный поток, долг и потребность в финансировании делают рейтинг по дивидендной стратегии низким и не позволяют включать акции в дивидендный портфель.

инвесткомитет

1) Хотелось бы уточнить по поводу расчета EV / EBITDA.

Если взять диапазон цены 7,75 - 10,25 руб. за акцию и предположить, что разместят весь объем нового выпуска (3 870 967 742 акций, как указано в меморандуме), то диапазон капитализации после размещения будет 122,5 млрд - 162,1 млрд руб., а объем привлеченного кэша соответственно от 30 млрд руб. до 39,7 млрд руб. Чистый долг на конец 2020 года: 49,6 млрд. В итоге получаем:

EV (7,75) = 122,5 + 49,6 - 30 = 142,1 млрд руб.

EV (10,25) = 162,1 + 49,6 - 39,7 = 172 млрд руб.

Делим это на OIBDA за 2020 года (17,5 млрд руб.) и получаем диапазон от 8,1x до 9,8x.

У вас выходит 11,7x. Предполагаю, что с EBIT та же история.

2) И второй вопрос (совсем уж технический). Я так понимаю, что у вас в DCF слайде в качестве инвестиций взят Capex из их отчетности, который они приводят с НДС? Корректно ли это, учитывая что выручка, скорее всего, без НДС приведена?

Расчет корректен, потому что дисконтируется свободный денежный поток. Свободный денежный поток рассчитывается как операционный денежный поток минус капзатраты. Показатель учитывает все налоговые расходы и доходы.